Risikobericht

1. Einleitung

Dieser Kommentar beschreibt den Risikoverlauf im abgelaufenen Geschäftsjahr. Ausführungen zur grundlegenden Ausrichtung und zur Struktur des Risk Managements befinden sich im Anhang zur konsolidierten Jahresrechnung im Kapitel 3, «Risikomanagement», sowie im Offenlegungsbericht.

Die eingegangenen Markt- und Kreditrisiken der Privatbank Bellerive AG und Albin Kistler AG sind insgesamt im Vergleich zu den Werten des Stammhauses unwesentlich. Auf eine konsolidierte Betrachtungsweise der Risikosituation wird im Rahmen dieses Risikoberichtes deshalb verzichtet.

2. Kreditrisiken

2.1 Struktur der Kundenausleihungen

Die Kundenausleihungen (Stammhaus) in der Höhe von 20.7 Milliarden Franken verteilen sich zu 56.5 Prozent auf Privatkunden und zu 43.5 Prozent auf Geschäftskunden. Ausleihungen an Privatkunden sind in der Regel hypothekarisch oder kurant gedeckt. Im Bereich des Wohnbaus von Ein- und Zweifamilienhäusern sowie Eigentumswohnungen liegt die durchschnittliche Belehnung bei 56.3 Prozent (Vorjahr: 56.4 Prozent). Die Struktur der Geschäftskundenausleihungen widerspiegelt die wirtschaftlichen Gegebenheiten in Graubünden. Immobilienwesen, Gastgewerbe, Gewerbe und Produktion (inkl. Baugewerbe), Energie- und Wasserversorgung sowie Verkehr und Transport (inkl. Bergbahnen) vereinen 64.8 Prozent der Geschäftskundenausleihungen auf sich.

2.2 Gedeckte und ungedeckte Kreditengagements

Rund 84.9 Prozent der ausgesetzten Kreditlimiten (Vorjahr: 84.7 Prozent) sind hypothekarisch oder kurant gedeckt. Die ungedeckten Forderungen stammen vor allem aus dem Firmenkundengeschäft und den Ausleihungen an die öffentliche Hand, welche bei der GKB traditionell eine grosse Bedeutung haben. An Blankokreditengagements werden hohe Bonitätsanforderungen gestellt. Aus diesem Grund konzentrieren sich die ungedeckten Ausleihungen zu 76.5 Prozent in sehr guten bis guten Bonitätsklassen (Ratings 1 bis 5) und sind in Bezug auf die Branche diversifiziert.

2.3 Bonitätsstruktur

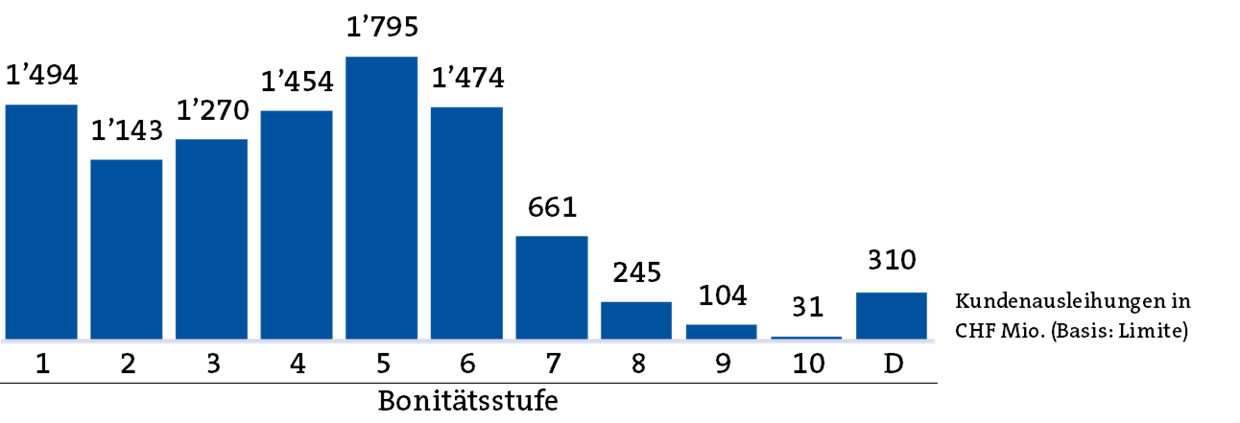

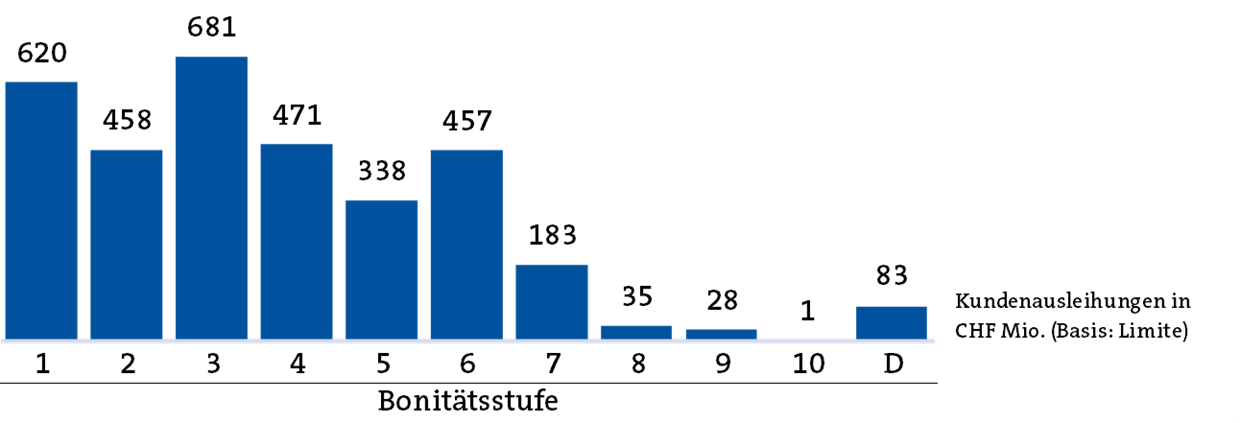

Firmenkunden werden mit einem Ratingmodell in zehn Bonitätsklassen eingeteilt (siehe Anhang zur konsolidierten Jahresrechnung, Kapitel 3.5.2, «Ratingverfahren»). Gefährdete und überfällige Forderungen werden in einer separaten Ausfallklasse D geführt. 39.1 Prozent der Ausleihungen im Firmenkundenportfolio sind als Investment Grade (Ratings 1 bis 3) eingestuft. Darin enthalten sind auch Finanzierungen an die öffentliche Hand. Weitere 53.9 Prozent fallen in die für das KMU- Segment typischen Ratingklassen 4 bis 7.

2.4 Gefährdete Forderungen (Impaired Loans), überfällige Forderungen (Non-Performing Loans) und Wertberichtigungen/Rückstellungen

Die gefährdeten Forderungen haben 2020 zugenommen und betragen 1.2 Prozent der Kundenausleihungen (Vorjahr: 0.9 Prozent). Die Zunahme ist eine Folge der Systemumstellung (Einführung Konzept für Wertberichtigungen und Rückstellungen für inhärente Ausfallrisiken). Der unbesicherte Teil der gefährdeten Forderungen ist grundsätzlich wertberichtigt. Die Wertberichtigungen und Rückstellungen für Kreditrisiken erhöhten sich 2020 um 46.9 Millionen Franken. Auch diese Zunahme ist primär auf die erwähnte Systemumstellung zurückzuführen. Der Nominalwert der Non-Performing Loans lag Ende 2020 bei 34.1 Millionen Franken oder 0.16 Prozent der Kundenausleihungen (Vorjahr: 0.25 Prozent). Der Grossteil der Non-Performing Loans ist grundpfandgedeckt und hat somit ein beschränktes Verlustrisiko.

2.5 Klumpenrisiken im Kundengeschäft

Die GKB wertet vierteljährlich die grössten Kreditengagements auf Stufe der wirtschaftlichen Einheit aus. Fünf Kreditengagements im Kundengeschäft des Stammhauses sind aufgrund der Überschreitung der 10-Prozent-Grenze der anrechenbaren Eigenmittel (261.6 Millionen Franken) meldepflichtig. Die zwanzig grössten Schuldner der Bank vereinen ein Kreditvolumen von 3'211 Millionen Franken oder 15.5 Prozent (Vorjahr: 14.6 Prozent) der Kundenausleihungen auf sich.

2.6 Kreditpolitik im aktuellen Wirtschaftsumfeld

Der Tourismus stellt eine Schlüsselbranche der Bündner Wirtschaft dar. Seit 2017 konnten wieder – u.a. aufgrund günstiger Witterungsbedingungen – steigende Frequenzen verzeichnet werden. Nebst den eher kurzfristig schwankenden Wetterbedingungen stellen Wechselkurse, konjunkturelle Entwicklungen, Veränderungen in Gästestruktur und Kundenverhalten (z.B. der Trend zu Kurzaufenthalten oder ein kurzfristigeres Buchungs- und Absageverhalten) sowie die Auswirkungen des Klimawandels die Branche weiterhin vor grosse Herausforderungen.

Die Covid-19-Pandemie stoppte eine bis zu diesem Zeitpunkt sehr gute Wintersaison 2019/2020 abrupt. Zum Glück konnte der verfügte Shutdown rechtzeitig zur Sommersaison hin gelockert werden. Die Restriktionen im Reiseverkehr bescherten einigen Graubündner Destinationen eine erfreuliche Sommersaison mit vielen Schweizer Gästen. Weniger oder gar nicht profitieren konnten auf internationale Klientel ausgerichtete Betriebe und Destinationen sowie der Städte-, Gruppen- und Seminartourismus. Einen grossen Wertschöpfungseinbruch verzeichnet die laufende Wintersaison 2020/2021, welche von einem weitreichenden Shutdown und Kapazitätsbeschränkungen hart getroffen wird.

Die Bauwirtschaft im Kanton Graubünden unterliegt einem ungebrochen intensiven Wettbewerb um Bauaufträge. Die rückläufigen Bauvolumen (v.a. im Zweitwohnungsbau) haben zudem die Konzentrationsdynamik in der Branche weiter verstärkt und zu einer starken Margenerosion geführt, welche zunehmend die Überlebensfähigkeit einzelner Unternehmungen gefährdet. Vermehrt ist bei Bauunternehmen die Anpassung von Kapazitäten, eine Ausrichtung auf neue Geschäftsfelder, die Erschliessung neuer Märkte, die Akquisition von Unternehmen oder eine Vertikalisierung der Wertschöpfungskette festzustellen. Diese strategischen Optionen bieten Chancen, sind aber auch mit entsprechenden Risiken verbunden. Stabilisierend wirkt sich das Auftragsvolumen im Tiefbau aus. Der Einfluss von Covid-19 ist bisher weniger stark ausgeprägt.

Die topografischen Voraussetzungen Graubündens führen zu einer sehr heterogenen Wirtschaftsstruktur. Von der prosperierenden Region Churer Rheintal über die touristischen Hotspot- Destinationen bis hin zu peripheren Tälern sind unterschiedlichste strukturelle Entwicklungen anzutreffen. Seit einigen Jahren ist in vielen Regionen eine Tendenz zur Abwanderung in die grösseren regionalen Zentren und ins Churer Rheintal feststellbar. Zudem weist ein negativer Saldo bei der interkantonalen Migration auf einen verstärkten Wegzug aus Graubünden in andere Schweizer Kantone hin. Die schwach positive Bevölkerungsentwicklung im Kanton Graubünden war in den vergangenen fünf Jahren einzig auf die internationale Zuwanderung zurückzuführen. Die internationale Zuwanderung ist insofern nachvollziehbar, als ausländische Arbeitskräfte vor allem in den dominierenden Branchen des Tourismus und der Bauwirtschaft Anstellungsmöglichkeiten gefunden haben. Diese Entwicklung muss jedoch aufmerksam verfolgt werden, da beide Branchen aufgrund der erwähnten Rahmenbedingungen vor entsprechenden Herausforderungen stehen. Ein Wegfall von Arbeitsplätzen in diesen Branchen dürfte sich negativ auf die Bevölkerungsentwicklung auswirken, was wiederum Konsequenzen für den Immobilienmarkt oder den Detailhandel hätte.

Der private Wohnungsbau entwickelt sich gestützt auf das anhaltend tiefe Zinsniveau und die kaum vorhandenen Inflationserwartungen recht stabil. Es ist aufgrund der hohen Diskrepanz zwischen den aktuell tiefen Liegenschaftskosten und den Mietpreisen eine ungebrochen hohe Nachfrage nach Wohneigentum festzustellen, was weiterhin zu leicht steigenden Preisen führt. Dabei ist der wachsenden Asymmetrie zwischen der Entwicklung der Immobilienpreise und der privaten Verschuldung auf der einen und den Erwerbseinkommen auf der anderen Seite ausreichend Beachtung zu schenken. Zumindest kurzfristig kann festgestellt werden, dass die Covid-19-Krise dieses Immobiliensegment eher beflügelt. Home-Office und das Vermeiden von Dichtestress erhöhen die Attraktivität von Eigenheimen ausserhalb der Zentren. So erfreuen sich beispielsweise Einfamilienhäuser mit etwas mehr Raumangebot in peripheren oder gar ländlichen Lagen und mit guter Anbindung an die Agglomeration einer steigenden Nachfrage.

Beachtung ist der Wertentwicklung von Renditeliegenschaften zu schenken. Diese stellen unvermindert eine sehr interessante Anlageklasse dar. Trotz einem nach wie vor verhältnismässig hohen Mietzinsniveau sinken die Renditen infolge steigender Preise auf ein Niveau, welches mittel- bis langfristig das Risiko von Bewertungskorrekturen erhöht. Der Regulator reagierte auf diese Entwicklung und setzte per 1. Januar 2020 die verschärften Richtlinien der Schweizerischen Bankiervereinigung in Kraft. Bereits vor der Corona-Krise war vielerorts eine Sättigung oder sogar ein Überangebot an Büro- und Ladenflächen festzustellen. Die Pandemie hat das Arbeiten von zu Hause aus und den Online-Handel beflügelt und wird den Druck auf solche Flächen noch erhöhen.

Die GKB führt trotz des anspruchsvollen wirtschaftlichen Umfeldes ihre bisherige Kreditpolitik fort, die Bündner Wirtschaft als berechenbare Finanzierungspartnerin aktiv zu unterstützen. Die GKB wird auch weiterhin von der Corona-Pandemie betroffenen Unternehmen mit einem zukunftsfähigen Geschäftsmodell mit Finanzierungslösungen partnerschaftlich zur Seite stehen und helfen, die Krise zu bewältigen.

Wertberichtigungen/Rückstellungen und gefährdete Forderungen/Kundenausleihungen

|

|

|

|

in CHF 1’000 |

|

|

31.12.2020 |

31.12.2019 |

31.12.2018 |

|

|

|

|

|

|

Gefährdete Forderungen inkl. Non-Performing Loans (NPL) |

257'572 |

181'705 |

186'326 |

|

davon NPL |

34'126 |

50'029 |

40'317 |

|

|

|

|

|

|

Wertberichtigungen/Rückstellungen für gefährdete Forderungen |

78'234 |

49'969 |

53'613 |

|

Wertberichtigungen/Rückstellungen für exponierte Forderungen |

n.a |

117'783 |

119'745 |

|

Wertberichtigungen/Rückstellungen für inhärente Kreditrisiken |

137'239 |

n.a. |

n.a |

|

Wertberichtigungen/Rückstellungen für übrige Kreditrisiken |

1'729 |

2'573 |

2'317 |

|

Total Wertberichtigungen/Rückstellungen für Kreditrisiken |

217'201 |

170'324 |

175'675 |

|

|

|

|

|

|

Kennzahlen: |

|

|

|

|

NPL in % der Bruttoausleihungen |

0.2 % |

0.2 % |

0.2 % |

|

Gefährdete Forderungen in % der Bruttoausleihungen |

1.2 % |

0.9 % |

0.9 % |

2.7 Bonitätsrisiken Banken

Die Bankenengagements konzentrierten sich im Berichtsjahr auf erstklassige Schweizer Banken. Der Bestand an Wertberichtigungen für inhärente Ausfallrisiken für Forderungen gegenüber Banken betrug am 31. Dezember 2020 CHF 0 Mio.

2.8 Bonitätsrisiken festverzinsliche Finanzanlagen

Die festverzinslichen Finanzanlagen konzentrierten sich im Berichtsjahr auf qualitativ hochwertige liquide Aktiven (HQLA). Der Bestand an Wertberichtigungen für inhärente Ausfallrisiken für festverzinsliche Finanzanlagen betrug am 31. Dezember 2020 CHF 0 Mio.

2.9 Länderrisiken

Die Auslandsengagements konzentrierten sich im Berichtsjahr auf mittel- und nordeuropäische Länder.

3. Bilanzstrukturrisiken

Ausführungen zu den Zins- und Liquiditätsrisiken sind im Offenlegungsbericht zu finden.

4. Übrige Marktrisiken

4.1 Finanzanlagen

Die performanceorientierten Finanzanlagen werden weltweit diversifiziert. Neben traditionellen Aktien kamen im Berichtsjahr auch alternative Anlagen zur Verbesserung der Portfoliodiversifikation zum Einsatz. Es wurden keine nennenswerten derivativen Finanzinstrumente eingesetzt. Neben den performanceorientierten Finanzanlagen halten wir in den Finanzanlagen noch Obligationen zur Steuerung der Liquidität und der Bilanzstruktur. Diese Obligationen sind Teil der Bilanzstrukturrisiken.

4.2 Handelsbestände

Die GKB betreibt kein Handelsbuch. Die Positionen in den Handelsbeständen dienen ausschliesslich der effizienten Abwicklung von Kundenaufträgen im Anlagegeschäft und werden mit Volumenlimiten und maximaler Haltedauer beschränkt.

4.3 Devisen- und Edelmetallrisiken

Die Devisen- und Edelmetallrisiken werden mit Volumenlimiten auf tiefem Niveau beschränkt. Die Graubündner Kantonalbank betreibt kein Handelsbuch mit Devisen- und Edelmetallrisiken.

5. Operationelle Risiken

Die Corona-Pandemie hat 2020 den operativen Betrieb der Graubündner Kantonalbank nicht vor allzu grosse Herausforderungen gestellt. Die Bank war gut auf ein Szenario mit Home-Office vorbereitet. Im Rahmen des Business Continuity Managements (BCM) wurde eine weltweite Pandemie bereits in der Vergangenheit als mögliches Szenario geführt, und es wurden die entsprechenden Massnahmen definiert und umgesetzt. So konnten die bereits vor der Corona-Krise bestehenden Home-Office-Strukturen im März 2020 schnell und unkompliziert auf die gesamte Belegschaft angewendet werden. Die Geschäftsleitung sowie der bankinterne Krisenstab konnten die dafür nötigen Entscheide zeitnah veranlassen. Den erhöhten operationellen Risiken im Home-Office (insbesondere Umgang mit Daten, Systemverfügbarkeit sowie Cyberrisiken) wurde mit zusätzlichen Sicherheitsmassnahmen sowie einer gezielten Überwachung der kritischen Systeme und Prozesse begegnet. Die Bank hatte in der Corona-Krise keine Vorfälle zu verzeichnen.

Im Jahr 2020 sind Verluste aus operationellen Risiken (direkte, cashwirksame Kosten) in Höhe von 0.13 Millionen Franken aufgetreten (Vorjahr: 0.54 Millionen Franken).

6. Risikotragfähigkeit/Risikotoleranz

Die Graubündner Kantonalbank positioniert sich mit einer überdurchschnittlichen Eigenmittelausstattung als sichere und zuverlässige Partnerin. Die Erfahrungen aus der Finanzmarktkrise sowie die aktuellen Unsicherheiten im Zuge der Corona-Krise bestärken die GKB, an ihrem Überdeckungsziel festzuhalten. Die Bank strebt eine CET-1-/Tier-1-Ratio in einer Bandbreite von 17.5 bis 22.5 Prozent an. Die aufsichtsrechtliche Anforderung liegt unter Berücksichtigung des institutsspezifischen Eigenmittelpuffers bei 12.0 Prozent. Am 31. Dezember 2020 wurde auf Stufe Konzern eine Tier-1-Ratio von 20.4 Prozent ausgewiesen. Die Bank liegt damit um 365 Millionen Franken über der unteren strategischen Bandbreite und übertrifft die aufsichtsrechtliche Vorgabe um 1'065 Millionen Franken – also deutlich.

Ihre Risikotoleranz in qualitativer und quantitativer Hinsicht bestimmt die Graubündner Kantonalbank in einem jährlichen Prozess. Die quantitative Risikotoleranz wird als Verhältnis zwischen der Maximalbelastung in einem Stressfall und der «verfügbaren» Risikodeckungsmasse ausgedrückt. Bei der Bestimmung der Maximalbelastung werden die Risikostrategien anspruchsvollen Stresstests unterzogen. Dabei kommt ein Betrachtungszeitraum von fünf Jahren zur Anwendung. Die konsolidierte Maximalbelastung (31. Dezember 2020: 970 Millionen Franken) der relevanten Risiken wird pragmatisch durch Kumulation der Einzelrisiken abgebildet. Die verfügbare Risikodeckungsmasse (2.9 Milliarden Franken) entspricht den anrechenbaren Eigenmitteln zuzüglich der erwarteten Substanzbildung im Betrachtungszeitraum. Die quantitative Risikotoleranz wurde sowohl bezüglich aussergewöhnlicher Marktschwankungen als auch unvorstellbarer oder äusserst seltener Ereignisse stets eingehalten. Die qualitative Risikotoleranz wird in den Dimensionen Reputation, Recht, Mitarbeitende und Systeme definiert.

7. Eigenkapitalvorschriften (Basel III)

Bei der Berechnung der erforderlichen Eigenmittel werden gemäss Basel III die einfachsten Ansätze herangezogen. Die GKB setzt die Bestimmungen von Basel III mit Ausnahme des SA-CCR ohne Übergangsfristen um. Im internen Risikomanagement setzt die Bank wo sinnvoll auf differenzierte Risikomodelle.