Anhang zur konsolidierten Jahresrechnung.

1. Angaben zur Firma

1.1 Allgemeines zum Auftrag

Die Graubündner Kantonalbank ist eine selbstständige Anstalt des kantonalen öffentlichen Rechts mit Sitz in Chur. Als moderne Universalbank bietet sie eine umfassende Dienstleistungspalette für Privatpersonen, die Wirtschaft und die öffentliche Hand. Durch ihre Geschäftstätigkeit unterstützt sie eine ausgewogene Entwicklung der Bündner Wirtschaft, jedoch ohne Strukturpolitik zu betreiben. Grundlage für sämtliche strategischen und operativen Massnahmen der GKB bildet ein ganzheitliches Value Management. Dieses steht für eine ausgewogene Orientierung an den Interessen der Anspruchsgruppen. Dazu zählen Kunden, Mitarbeitende, Investoren und die Öffentlichkeit.

1.2 Vision, Motto und Werte

Basis für das Value Management der Graubündner Kantonalbank sind eine klare Vision («Zeichen setzen»), ein prägendes Motto («Gemeinsam wachsen») und verbindliche Unternehmenswerte («Kompetenz und Einfachheit»). Die Vision «Zeichen setzen» soll den Anspruch unterstreichen, dass die GKB in ihrem Handeln Wirkung erzielen will. Mittels zehn Stossrichtungen werden die Aktivitäten kanalisiert, sodass die gesetzten Zeichen sowie die Wirkung in der Nachhaltigkeit, als Arbeitgeberin, im Beratungserlebnis, in der Einfachheit, mit Partnern und mit Beteiligungen auch durch ihre Anspruchsgruppen wahrgenommen und geschätzt werden.

Gegenüber ihren Kunden differenziert sich die GKB über professionelle, bedürfnisgerechte Produkte und Dienstleistungen sowie einen klaren «Best Service»-Ansatz. Alle Prozesse sind dabei auf die Kundenbedürfnisse ausgerichtet.

Der Umgang mit den Mitarbeitenden basiert auf gegenseitigem Vertrauen und einem offenen und ehrlichen Dialog. Unternehmerisch denkende und handelnde Mitarbeitende betrachtet die GKB als ihre wichtigste Ressource und investiert gezielt in ihre fachliche und soziale Kompetenz.

Für Investoren empfiehlt sich die GKB als attraktives Investment mit einer klaren Eignerstrategie. Managemententscheide erfolgen nach unternehmerischen Kriterien und sind frei von politischen Einflüssen. Die GKB erwirtschaftet risikobewusst eine marktgerechte Rendite und trägt zur ausgewogenen Entwicklung der Bündner Wirtschaft bei.

Gegenüber der Öffentlichkeit engagiert sich die GKB als Bank der Bündnerinnen und Bündner, als Sponsoring-Partnerin, Arbeitgeberin und Ausbildnerin von Lernenden, als Auftraggeberin für das einheimische Gewerbe sowie über ihren Beitragsfonds. Ihr Bekenntnis zur Nachhaltigkeit drückt sich aus in einer ökonomisch, ökologisch und auch sozial verantwortungsbewussten Handlungsweise.

1.3 Der Kunde im Fokus der Strategie

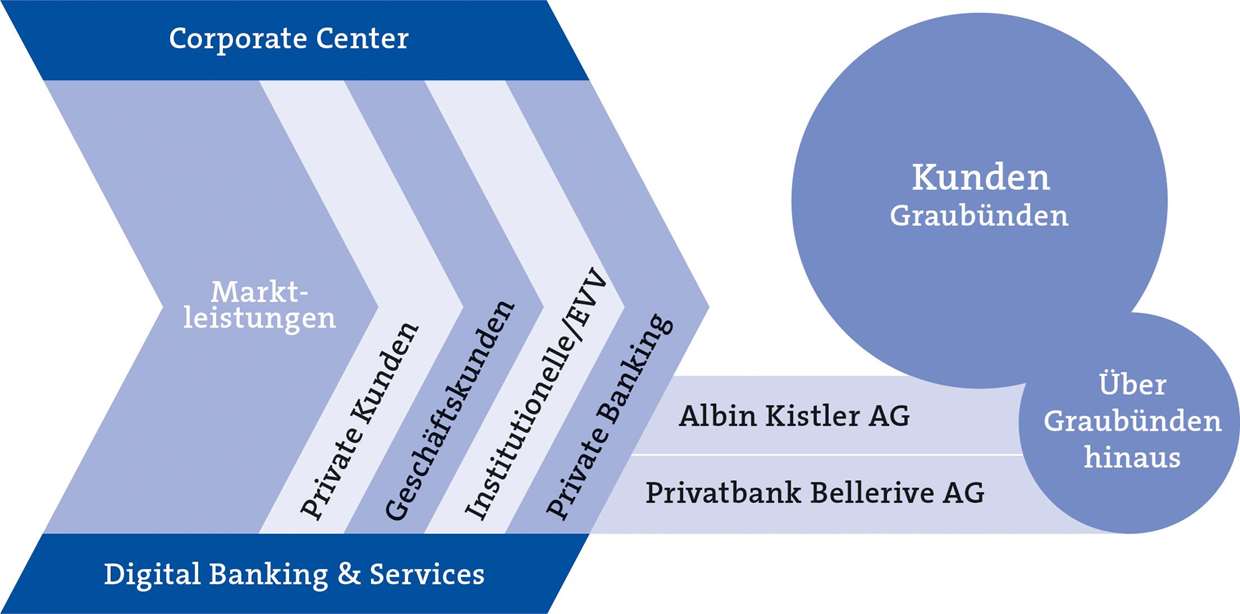

Die Graubündner Kantonalbank unterscheidet vier Kundensegmente.

Private Kunden

In diesem Geschäftsfeld werden vorwiegend natürliche Personen mit Bedürfnissen in den Bereichen Zahlen, Anlegen und Vorsorgen betreut. Die Kunden werden aufgrund ihrer Ziele und Wünsche ganzheitlich beraten und serviceorientiert betreut.

Private Banking

Das Private Banking hat bei der GKB Tradition. Dieses Geschäft soll über das bestehende Kundennetzwerk und über Neukundengewinnung weiterwachsen. Den individuellen Bedürfnissen und hohen Ansprüchen dieser Kundengruppe sowie der zunehmenden Komplexität im Anlagegeschäft wird mit Kompetenzzentren in den Regionen mit Erfolg Rechnung getragen. Auch Finanzierungslösungen, hauptsächlich Hypothekarfinanzierungen für natürliche Personen (Privatkunden), sind Teil des Geschäftsfeldes Private Banking.

Geschäftskunden

Geschäftskunden sind vorwiegend juristische und private Personen mit kommerziellem Charakter. Hohe Beratungsansprüche und komplexe Dienstleistungen, vor allem im Ausleihungsgeschäft, gehen mit der Betreuung dieser Kundschaft einher.

Institutionelle Anleger, externe Vermögensverwalter und KMU-Vorsorge

Kunden in diesem Segment weisen eine grosse Kompetenz im Finanzdienstleistungsgeschäft auf und stellen hohe Ansprüche sowohl an die Beratung als auch an die Dienstleistungen.

1.4 Vertriebsbank

Um den hohen Ansprüchen gegenüber den einzelnen Kundensegmenten gerecht zu werden, orientiert sich die Graubündner Kantonalbank am Vertriebsbankmodell. Die Organisation der GKB ist darauf ausgerichtet, Kunden mit segmentspezifischen Produkten und Dienstleistungen zu versorgen.

Mit der Vertriebsstruktur im Heimmarkt Graubünden sprechen wir vorwiegend Kunden mit einem Bezug zum Kanton Graubünden an. Die Betreuung und Beratung der Kunden erfolgt über dezentrale Beratungsteams sowie Teams mit Spezialisten für Hypotheken und Finanz- und Vorsorgeplanungen. Den Kunden stehen 49 Standorte in 11 Regionen, 100 Bancomaten, modernste Online-Banking-Systeme und ein Contact-Center zur Verfügung. Wir sind nicht nur physisch präsent im Kanton Graubünden, sondern ermöglichen unseren Kunden auch, sich vermehrt mit uns über digitale Wege auszutauschen – dies zusätzlich zum transaktionsorientierten e-Banking und zum Mobile Banking. Dabei steht das hybride Kundenerlebnis im Vordergrund. Dieses ermöglicht dem Kunden, im Rahmen seiner Bedürfnisse und Präferenzen laufend zwischen der physischen und digitalen Welt zu wählen.

Konsortialgeschäfte, Akquisitionen und der Zukauf von Assets sollen das organische Wachstum ergänzen und für Diversifikation sorgen. Dabei plant die GKB kein eigenes Onshore- Geschäftsstellennetz im Ausland. Die Ausweitung der Geschäftstätigkeit orientiert sich in erster Linie an wirtschaftlichen Grundsätzen und berücksichtigt namentlich die Aspekte Konstanz, Kompetenz und Risiko. Die Betreuung erfolgt aus Graubünden heraus. Weiter verfügt die GKB mit Beteiligungen an der Privatbank Bellerive AG und an der Albin Kistler AG über eigenständige Unternehmen für Private Banking in Zürich. Die Verarbeitungsprozesse der Privatbank Bellerive AG werden bei identischer Systemumgebung mehrheitlich in Chur durchgeführt.

Die Prozesse orientieren sich an den Kundenbedürfnissen und werden laufend auf Einfachheit und Effizienz getrimmt. Die angestrebten Fortschritte erreichen wir mit klassischen Prozessmanagement-Methoden, Lean-Management-Methoden, Customer-Journeys und mit den Möglichkeiten von Robotic Process Automation (RPA). Aufgaben und Prozesse in der Leistungserstellung, die nicht zu den Kernkompetenzen gehören, werden wo sinnvoll und möglich an Partner ausgelagert. Die Graubündner Kantonalbank übernimmt von schweizweit tätigen Dienstleistern für Hypotheken Hypothekarforderungen. Im Abwicklungsprozess werden gleichzeitig gewisse Verwaltungshandlungen (Teile der Kreditadministration und des Kreditrisikomanagements, Aufbewahrung von Grundpfandsicherheiten) an diese übertragen.

Als wesentlichen Teil der Leistungserstellung erbringt die Firma Inventx AG in Chur Informatikdienstleistungen für die GKB. Die Kernapplikation Finnova wird durch die gleichnamige Firma in Lenzburg weiterentwickelt.

1.5 Mitarbeiterinnen und Mitarbeiter

Der Personalbestand betrug teilzeitbereinigt per Ende Jahr 790.60 Mitarbeitende (Vorjahr 782.85). Darin enthalten sind 13.00 Mitarbeitende (Vorjahr 13.80) bei der Privatbank Bellerive AG in Zürich sowie 36.05 Mitarbeitende bei der Albin Kistler AG (Vorjahr 34.95). Die GKB beschäftigt 33 Lernende (Vorjahr 35), die gemäss den Vorschriften der Eidgenössischen Finanzmarktaufsicht (FINMA) mit 50 Prozent im Personalbestand enthalten sind.

2. Bilanzierungs- und Bewertungsgrundsätze

2.1 Allgemeine Grundsätze

Buchführung, Bilanzierung und Bewertung erfolgen nach den Vorschriften des Obligationenrechts, dem Bankengesetz, der Bankenverordnung, der Rechnungslegungsverordnung-FINMA (RelV-FINMA) und dem Rundschreiben 20/1 «Rechnungslegung-Banken» der Eidgenössischen Finanzmarktaufsicht (FINMA).

Sämtliche Geschäftsvorfälle werden am Abschlusstag in den Büchern der GKB erfasst und ab diesem Zeitpunkt bewertet. Die in den jeweiligen Bilanzrubriken zusammengefassten Detailpositionen sind einzeln bewertet. Die konsolidierte Jahresrechnung vermittelt ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage.

In den Anhängen werden die einzelnen Zahlen für die Publikation gerundet. Die Berechnungen werden jedoch anhand der nicht gerundeten Zahlen vorgenommen, weshalb kleine Rundungsdifferenzen entstehen können.

2.2 Konsolidierungsgrundsätze

Die konsolidierte Jahresrechnung umfasst die Graubündner Kantonalbank in Chur, die Privatbank Bellerive AG in Zürich sowie die Albin Kistler AG in Zürich. Der Konsolidierungskreis zur Berechnung der erforderlichen Eigenmittel ist identisch. Die Privatbank Bellerive AG und die Albin Kistler AG werden vollkonsolidiert. Dabei erfassen wir Aktiven und Passiven sowie Aufwand und Ertrag zu 100 Prozent. Konzerninterne Forderungen und Verpflichtungen sowie Aufwand und Ertrag werden gegenseitig verrechnet. Die Kapitalkonsolidierung wurde zum Zeitpunkt des Erwerbs nach der angelsächsischen Purchase-Methode erstellt. Die Bilanzierungs- und Bewertungsgrundsätze der GKB werden zu Konsolidierungszwecken auch für die Abschlüsse der Konzerngesellschaften angewendet.

2.3 Umrechnung von Fremdwährungen

Transaktionen in Fremdwährungen sind zu den jeweiligen Tageskursen verbucht. Aktiven, Verbindlichkeiten und Ausserbilanzgeschäfte rechnen wir am Bilanzstichtag zu den Stichtageskursen um. Kursdifferenzen zwischen dem Abschluss des Geschäfts und seiner Erfüllung sowie unrealisierte Kursdifferenzen auf Finanzaktiven und -verpflichtungen werden über die Erfolgsrechnung verbucht.

Fremdwährungsbestände sowie Kursdifferenzen der Konzerngesellschaften werden nach den gleichen Grundsätzen behandelt.

Bilanzstichtageskurse

|

| Noten | Devisen | ||

|

|

|

|

|

|

|

| 31.12.2020 | 31.12.2019 | 31.12.2020 | 31.12.2019 |

| USD | 0.8410 | 0.9270 | 0.8812 | 0.9668 |

| CAD | 0.6515 | 0.7025 | 0.6915 | 0.7425 |

| GBP | 1.1450 | 1.2160 | 1.2051 | 1.2758 |

| EUR | 1.0575 | 1.0605 | 1.0823 | 1.0855 |

| JPY | 0.8150 | 0.8500 | 0.8554 | 0.8906 |

Die Bewertung der Barbestände erfolgt zu Notenkursen, alle übrigen Fremdwährungsbestände werden zu Devisenkursen (Mittelkurse) bewertet.

2.4 Flüssige Mittel

Die Bilanzierung erfolgt zum Nominalwert.

2.5 Wertpapierfinanzierungsgeschäfte

Wertpapierfinanzierungsgeschäfte umfassen Pensionsgeschäfte (Repurchase- und Reverse-Repurchase-Geschäfte) sowie Darlehensgeschäfte mit Wertschriften (Securities Lending and Securities Borrowing).

Repurchase-Geschäfte werden als Bareinlage mit Verpfändung von Wertschriften in der Bilanz erfasst. Reverse-Repurchase-Geschäfte werden als Forderung gegen Deckung durch Wertschriften behandelt. Die ausgetauschten Barbeträge werden bilanzwirksam zum Nominalwert erfasst. Darlehensgeschäfte mit Wertschriften werden wie Pensionsgeschäfte behandelt, sofern sie einem täglichen Margenausgleich unterliegen und bar gedeckt sind. Erhaltene und gelieferte Wertpapiere werden nur dann bilanzwirksam erfasst resp. ausgebucht, wenn die wirtschaftliche Verfügungsmacht über die vertraglichen Rechte abgetreten wird, welche diese Wertschriften beinhalten.

2.6 Forderungen gegenüber Banken

Die Bilanzierung erfolgt zum Nominalwert. Bei den Forderungen gegenüber Banken gelangt ein einfaches Modell zur Bestimmung der Wertberichtigungen für inhärente Ausfallrisiken zur Anwendung, das auch externe Gegenparteiratings einbezieht.

2.7 Forderungen gegenüber Kunden und Hypothekarforderungen

Die Bilanzierung erfolgt zum Nominalwert. Für erkennbare Ausfallrisiken werden Wertberichtigungen für gefährdete Forderungen gebildet. Für nicht gefährdete Forderungen erfolgt die Bildung von Wertberichtigungen für inhärente Ausfallrisiken nach dem von der GKB definierten Modell (alle relevanten Informationen hierzu finden sich im Kapitel 4, «Erläuterung der angewandten Methoden zur Identifikation von Ausfallrisiken und Festlegung des Wertberichtigungsbedarfs»). Die Einzelwertberichtigungen werden von der entsprechenden Aktivposition der Bilanz in Abzug gebracht. Falls eine Wertberichtigung den Nettoschuldbetrag (Risikobetrag) einer Forderung übersteigt, so wird der den Nettoschuldbetrag übersteigende Anteil in der Position «Rückstellungen» auf der Passivseite ausgewiesen.

Zinsen und Kommissionen, die seit mehr als 90 Tagen ausstehend sind, sowie sich darauf beziehende Rechnungsabgrenzungen werden nicht als Ertrag verbucht.

Gefährdete Forderungen gelten wieder als vollwertig, wenn die ausstehenden Kapitalbeträge und Zinsen wieder fristgerecht gemäss den vertraglichen Vereinbarungen geleistet und weitere Bonitätskriterien erfüllt werden.

2.8 Verpflichtungen gegenüber Banken und Verpflichtungen aus Kundeneinlagen

Diese Positionen werden zu Nominalwerten erfasst.

2.9 Handelsgeschäfte

Die Handelsgeschäfte werden zu Marktwerten am Bilanzstichtag bewertet, sofern ein repräsentativer Markt besteht. Fehlt diese Voraussetzung, werden sie nach dem Niederstwertprinzip bewertet. Die aus der Bewertung resultierenden Kursgewinne und -verluste werden erfolgswirksam verbucht.

2.10 Finanzanlagen

Festverzinsliche Schuldtitel, die mit der Absicht zur Haltung bis zur Endfälligkeit erworben werden, sind nach der Accrual-Methode bewertet. Bei diesen Finanzanlagen gelangt ein einfaches Modell zur Bestimmung der Wertberichtigungen für inhärente Ausfallrisiken zur Anwendung, das auch externe Gegenparteiratings einbezieht.

Wertschriftenbestände, welche weder mit der Absicht des Handels noch mit der Absicht der dauernden Anlage gehalten werden, sind zum Einstandspreis oder zum tieferen Marktwert bewertet.

Aus dem Kreditgeschäft übernommene und zur Veräusserung bestimmte Liegenschaften werden nach dem Niederstwertprinzip bewertet.

Aus dem Kreditgeschäft zwecks Sanierung übernommene und zur Veräusserung bestimmte Beteiligungen werden nach dem Niederstwertprinzip bewertet.

Die physischen Edelmetalle, die zur Deckung von Kundenverpflichtungen ausgeschieden sind, werden zu Marktwerten am Bilanzstichtag bewertet.

2.11 Beteiligungen

Unter Beteiligungen werden Anteile an anderen Unternehmen (inkl. solcher mit Infrastrukturcharakter und Gemeinschaftswerken) ausgewiesen, bei denen die Absicht der dauernden Anlage besteht. Die Beteiligungen werden zum Anschaffungswert abzüglich betriebswirtschaftlich notwendiger Wertberichtigungen bewertet und jährlich überprüft, wobei geringwertige Beteiligungen (Anschaffungswert < 1 Million Franken und Stimmenanteil < 20 Prozent) im Anschaffungsjahr direkt wertberichtigt werden.

2.12 Sachanlagen

Die Bilanzierung der Bankgebäude und Liegenschaften erfolgt zu Anschaffungskosten, zuzüglich wertvermehrender Investitionen, abzüglich planmässiger linearer Abschreibungen auf der Basis der vorsichtig geschätzten Nutzungsdauer der Objekte. Die nach Art der Investitionen differenzierte Abschreibungsdauer beträgt:

- Bankliegenschaften maximal (Abschreibung bis auf Landwert)

33 Jahre - Andere Liegenschaften maximal (Abschreibung bis auf Ertragswert)

33 Jahre - Einrichtungen/Einbauten maximal

10 Jahre

Die übrigen Sachanlagen werden über die geschätzte Nutzungsdauer linear abgeschrieben:

- EDV-Anlagen, Hard- und Software maximal

3 Jahre - Mobiliar, Fahrzeuge maximal

5 Jahre - Strategische Grossprojekte maximal

3 Jahre

Die externen Kosten von strategischen Grossprojekten mit ausgewiesenem Nutzen werden aktiviert. Die Aktivierung beginnt mit dem Zeitpunkt des Projektentscheides. Die Abschreibung erfolgt linear ab dem Zeitpunkt der Aktivierung.

Die Werthaltigkeit wird an jedem Bilanzstichtag überprüft. Geringwertige Anschaffungen werden direkt dem Sachaufwand belastet.

2.13 Immaterielle Werte

Immaterielle Werte werden höchstens zu Anschaffungs- oder Herstellungskosten unter Abzug der notwendigen Abschreibungen bilanziert. Die Werthaltigkeit wird an jedem Bilanzstichtag überprüft.

2.14 Goodwill

Ein allfällig anfallender Goodwill wird aktiviert und über die geschätzte Nutzungsdauer abgeschrieben. Die Abschreibungsdauer beträgt maximal fünf Jahre.

2.15 Vorsorgeverpflichtungen

Im Anhang wird unter Punkt 9.12, «Verpflichtungen gegenüber eigenen Vorsorgeeinrichtungen», und Punkt 9.13, «Wirtschaftliche Lage der Vorsorgeeinrichtungen», detailliert informiert.

2.16 Steuern

Die für das Berichtsjahr zu erwartenden Steuerverpflichtungen auf Gewinn und Kapital sind im Abschluss berücksichtigt. Die Berechnung der Steuerrückstellungen für die steuerpflichtigen Konzerngesellschaften richtet sich nach den einschlägigen Steuergesetzen.

2.17 Rückstellungen

Für alle am Bilanzstichtag erkennbaren Risiken werden nach dem Vorsichtsprinzip Rückstellungen gebildet. Die Veränderungen werden in der Position «Veränderungen von Rückstellungen und übrigen Wertberichtigungen sowie Verluste» erfasst.

2.18 Eigene Schuld- und Beteiligungstitel

Eigene Bestände an Partizipationsscheinen werden zu Anschaffungskosten als separate Position «Eigene Kapitalanteile» vom Eigenkapital in Abzug gebracht. Entsprechende Erfolge werden der Position «Gesetzliche Gewinnreserven» zugeführt.

Der Bestand an eigenen Anleihen und Kassenobligationen wird mit der entsprechenden Passivposition nominal verrechnet. Allfällig entstehende Erfolge werden über den Handelserfolg ausgebucht.

2.19 Reserven für allgemeine Bankrisiken

Die Reserven für allgemeine Bankrisiken werden im Sinne von Art. 21 Abs. 1 lit. c der Verordnung über die Eigenmittel und Risikoverteilung für Banken und Effektenhändler (ERV) als Eigenmittel angerechnet.

Die Reserven für allgemeine Bankrisiken werden im Stammhaus gebildet und sind damit von den Ertrags- und Kapitalsteuern befreit.

2.20 Ausserbilanzgeschäfte

Der Ausweis in der Ausserbilanz erfolgt zum Nominalwert. Für Ausfallrisiken von Ausserbilanzgeschäften erfolgt die Bildung von Rückstellungen nach dem von der GKB definierten Modell (alle relevanten Informationen hierzu finden sich im Kapitel 4, «Erläuterung der angewandten Methoden zur Identifikation von Ausfallrisiken und Festlegung des Wertberichtigungsbedarfs»).

2.21 Erfolg aus dem Zinsengeschäft

Die Zinskomponenten des Erfolgs aus Devisenswaps aus dem Liquiditätsmanagement werden gemäss FINMA-RS 20/1 Anhang 2, Rz 7, in der Position «Zins- und Diskontertrag» verbucht.

Bezahlte Negativzinsen auf Aktivgeschäften werden gemäss FINMA-RS 20/1, Anhang 2, Rz 8, in der Position «Zins- und Diskontertrag» als Reduktion erfasst. Erhaltene Negativzinsen auf Passivgeschäften werden gemäss FINMA-RS 20/1, Anhang 2, Rz 14, in der Position «Zinsaufwand» als Reduktion verbucht.

2.22 Änderungen gegenüber dem Vorjahr

Die FINMA hat im Jahr 2020 die Bestimmungen zur Rechnungslegung für Banken neu gestaltet und dafür die Rechnungslegungsverordnung-FINMA (RelV-FINMA) sowie das FINMA-Rundschreiben 2020/1 «Rechnungslegung-Banken» in Kraft gesetzt. Im vorliegenden Abschluss wurden diese Vorschriften mit Wirkung per 1. Januar 2020 umgesetzt. Vorjahresangaben, soweit betroffen, wurden nicht angepasst.

Bis anhin wurden Wertberichtigungen für gefährdete Forderungen sowie für latente Ausfallrisiken gebildet. Die Bildung von Wertberichtigungen für Ausfallrisiken sowie von Rückstellungen für Ausfallrisiken von Ausserbilanzgeschäften erfolgt seit dem Geschäftsjahr 2020 nach den Vorgaben der Rechnungslegungsverordnung-FINMA sowie dem FINMA-Rundschreiben 2020/1 «Rechnungslegung-Banken». Seit dem 1. Juli 2020 werden neu Wertberichtigungen sowie Rückstellungen für inhärente Ausfallrisiken nach einem von der GKB definierten Modell verbucht. Alle relevanten Informationen zum von der GKB definierten Modell finden sich im Kapitel 4, «Erläuterung der angewandten Methoden zur Identifikation von Ausfallrisiken und Festlegung des Wertberichtigungsbedarfs». Die Informationen zur Bildung von Wertberichtigungen für inhärente Ausfallrisiken von Forderungen gegenüber Banken und zu den in den Finanzanlagen bilanzierten Schuldtiteln mit Absicht zur Haltung bis zur Endfälligkeit finden sich in den Kapiteln 2.6 respektive 2.10.

Bei den Wertberichtigungen für gefährdete Forderungen ist es zu keinen Änderungen in den Bilanzierungs- und Bewertungsgrundsätzen gekommen. Die GKB macht seit dem 1. Januar 2020 von der im FINMA-Rundschreiben 2020/1 «Rechnungslegung-Banken» festgelegten Möglichkeit Gebrauch, die erstmalige sowie die spätere Bildung der Risikovorsorge von Kreditpositionen (mit entsprechenden Kreditlimiten), deren Benützung häufigen und hohen Schwankungen unterliegt, gesamthaft über die Position «Veränderung von ausfallrisikobedingten Wertberichtigungen sowie Verluste aus dem Zinsengeschäft» zu verbuchen.

3. Risikomanagement

3.1 Risk Management

Als Ergänzung zum Risikobericht werden in diesem Kapitel die Grundlagen des Umgangs mit Risiken bei der Graubündner Kantonalbank beschrieben. Weitere Ausführungen zum Risikomanagement sind im Offenlegungsbericht zu finden.

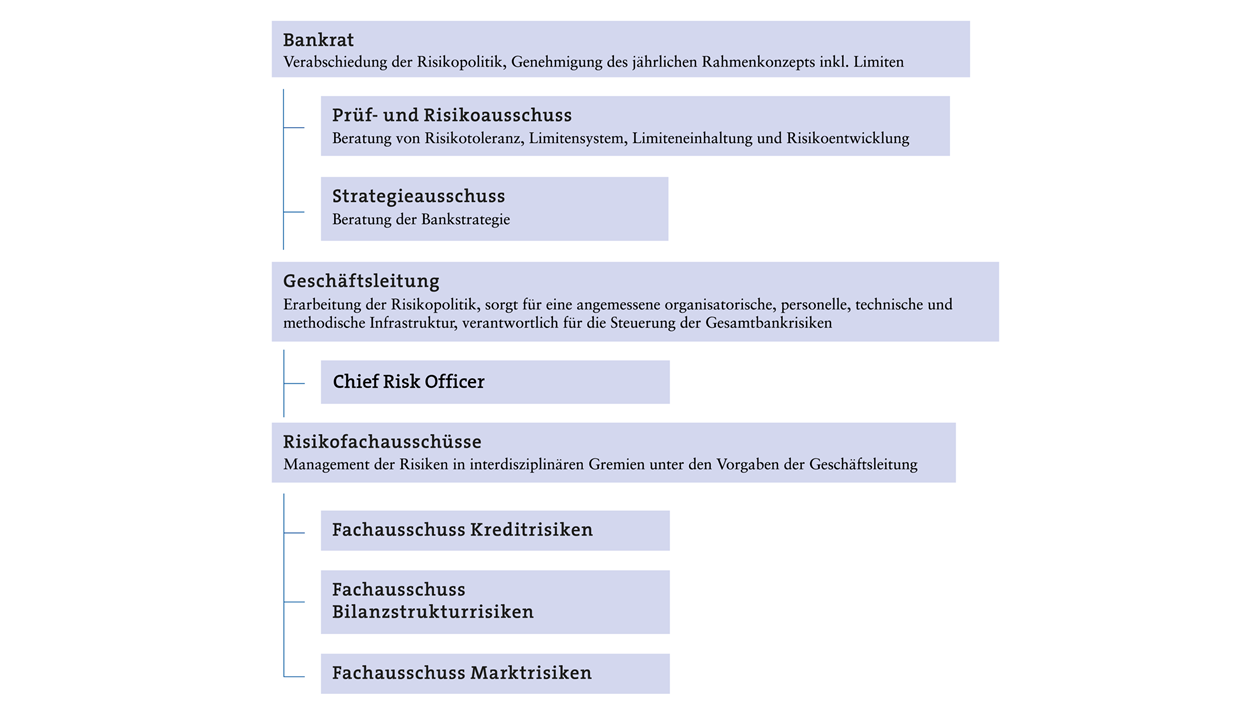

3.2 Risikopolitik

Als Bank sieht sich die GKB mit verschiedenen bankspezifischen Risiken konfrontiert: Bilanzstruktur-, Markt- und Kreditrisiken, operationellen (inkl. Rechts-, Compliance- sowie Reputationsrisiken) sowie strategischen Risiken. Der Umgang mit Risiken gehört zu den Kernaufgaben der GKB. Das entsprechende Risikomanagement geniesst einen hohen Stellenwert. Die vom Bankrat genehmigte Risikopolitik bildet die Grundlage für das Rahmenkonzept für das institutsweite Risikomanagement gemäss FINMA-Rundschreiben 2017/01 «Corporate Governance, Risikomanagement und interne Kontrollen bei Banken».

Der Bankrat ist das oberste Organ in der Risikoorganisation. Er legt die Risikopolitik fest und definiert darin die risikopolitischen Grundsätze und Ziele des Risikomanagements sowie die Grundsätze der Compliance-Funktion und der Risikokontrolle. Die Risikopolitik ist auf die Fähigkeit der Bank abgestimmt, Risiken zu erkennen und zu beurteilen. Der Bankrat erlässt das Rahmenkonzept für das Risikomanagement und genehmigt darin die Limiten für die einzelnen Risiken innerhalb der verschiedenen Risikokategorien, basierend auf der Risikotragfähigkeit der GKB. Diese Limitierung stellt die zwingende Einhaltung der definierten Risikotoleranz sowohl auf Gesamtbankstufe als auch je Risikokategorie sicher. Unter Einbezug der operationellen Risiken wird dabei der potenzielle Verlust in einem aktuell unvorstellbaren, extremen Ereignis quantifiziert. Sollte ein solcher Fall eintreten, will die GKB den Verlust durch das Eigenkapital decken können, ohne Inanspruchnahme der Staatsgarantie. Seltene, aber vorstellbare Ereignisse wie eine Immobilienkrise sollen mit dem überschüssigen Eigenkapital aufgefangen werden. Die Risikobegrenzung erfolgt bei den Kreditrisiken durch Geschäftsverzicht und bei den Marktrisiken durch Gegengeschäfte resp. derivative Absicherungsinstrumente (Interest Rate Swaps (IRS), Forward Rate Agreements (FRA), Devisenswaps). Die GKB reagiert auf die zunehmende Bedeutung von operationellen Risiken mit einer zurückhaltend definierten qualitativen Risikotoleranz in den Bereichen Reputation, Recht sowie Mitarbeitende und Systeme.

Der Prüf- und Risikoausschuss des Bankrats überwacht die Risikopolitik und deren Umsetzung. Er unterstützt den Bankrat in der Beurteilung und Überwachung der Funktionsfähigkeit und Zweckmässigkeit des internen Kontrollsystems sowie der Angemessenheit und Wirksamkeit des Risikomanagements.

Die Geschäftsleitung trägt die Verantwortung für die Umsetzung der Risikopolitik und damit für die Entwicklung adäquater Systeme und geeigneter Prozesse für die Identifikation, Bewertung, Begrenzung und Überwachung der eingegangenen Risiken. Dies umfasst auch die Delegation der operativen Führung im Rahmen der Limiten an die Linienverantwortlichen resp. zuständigen Fachausschüsse sowie die Konkretisierung der Aktivitäten der Compliance-Funktion und des Risk Controllings.

Die GKB verfügt über eine von den Geschäftsprozessen unabhängige Risikokontrolle. Die Abteilung Risk Controlling ist Teil des Bereiches Finanzen/Controlling und verfügt über direkten Zugang zur Geschäftsleitung, zum Prüf- und Risikoausschuss und zum Bankrat. Unter der Leitung des Chief Risk Officers (CRO) ist das Risk Controlling für die Überwachung und Berichterstattung bezüglich sämtlicher wesentlicher Risiken zuständig. Das Risk Controlling (CCRC) rapportiert quartalsweise mittels Risk Report über die Risikosituation der Gesamtbank an die Geschäftsleitung, den Prüf- und Risikoausschuss und den Bankrat. Der Risk Report wird ergänzt mit eigenständigen Schwerpunktanalysen zu ausgewählten Themen. Neben Kennzahlen zu Struktur und Bonität der Ausleihungen enthält er Risikokennzahlen zu Bilanzstruktur- und übrigen Marktrisiken sowie zur Zinssensitivität des Eigenkapitals. Zudem informiert der CRO bei besonderen Entwicklungen zeitgerecht die Geschäftsleitung und die Interne Revision sowie bei Sachverhalten von grosser Tragweite zusätzlich den Bankrat.

Die GKB verfügt über eine von den ertragsorientierten Geschäftsaktivitäten unabhängige Compliance-Funktion. Diese unterstützt die Geschäftsleitung und die Mitarbeitenden bei der Durchsetzung und Überwachung der Compliance. Die Compliance-Funktion identifiziert und beurteilt das Compliance-Risiko und berichtet über dessen Änderungen sowie über schwerwiegende Compliance-Verletzungen. Die Compliance-Funktion ist direkt dem CEO unterstellt. Sie rapportiert halbjährlich an die Geschäftsleitung, den Prüf- und Risikoausschuss und den Bankrat über ihre Tätigkeit in der vergangenen Berichtsperiode sowie über die Einschätzung des Compliance-Risikos.

Risikoorganisation

3.3 Bilanzstrukturrisiken

Ausführungen zu den Zins- und Liquiditätsrisiken sind im Offenlegungsbericht (Publikation Mitte April 2020) zu finden.

3.4 Übrige Marktrisiken

Positionen, welche den «Finanzanlagen Performance» zugewiesen sind, werden mit der Absicht gehalten, von der langfristigen Attraktivität der Finanzmärkte zu profitieren und dabei Kursgewinne und Dividenden zu erwirtschaften. Die verantwortlichen Instanzen (z. B. Fachausschuss Marktrisiken im Stammhaus) entscheiden über die strategische Asset Allocation und den Investitionsgrad. Die operative Umsetzung wird an interne oder externe Asset Manager delegiert. Die Risiken werden monatlich gemessen und rapportiert.

Die Handelsbestände dienen ausschliesslich der effizienten Abwicklung von Kundenaufträgen im Anlagegeschäft. Die Risiken werden monatlich gemessen und rapportiert. Die GKB unterhält kein Handelsbuch.

3.5 Kreditrisiken

Etablierte Prozesse und Instrumente gewährleisten eine vertiefte Beurteilung und Analyse der Finanzierungsgeschäfte und damit einen qualitativ hochstehenden Kreditentscheid.

Die ständige Überwachung der Bestände stellt eine zeitnahe Risikofrüherkennung sicher. Die GKB arbeitet eng mit der Risk Solution Network (RSN) AG zusammen. Das Netzwerk aus über 25 Banken fördert den Austausch von professionellem und spezialisiertem Kreditrisiko-Know-how und bietet den Mitgliedern moderne Modelle zur Quantifizierung von Kreditrisiken. Zudem verfügt dieses Netzwerk über den grössten Datenpool mit Informationen zu Geschäftsabschlüssen von KMU in der Schweiz.

3.5.1 Kreditbewilligung

Die Kreditbewilligung berücksichtigt Bonitäts-, Tragbarkeits- und Deckungsanforderungen sowie Kompetenzrichtlinien, deren Einhaltung durch das interne Kontrollsystem sichergestellt wird. Im standardisiert beurteilbaren Kreditgeschäft werden Kompetenzen stufengerecht an die Kundenberater delegiert. Im Übrigen erfolgt die Kreditbewilligung im Sinne einer Gewaltentrennung zentral durch den Bereich Finanzierungen beziehungsweise durch den Kreditausschuss (Direktion) oder das Kreditkomitee (Geschäftsleitung). Kreditgeschäfte, welche von der Risikopolitik abweichen, können nur zentral bewilligt werden und haben erhöhte Überwachungsanforderungen zur Folge.

3.5.2 Ratingverfahren

Ratingverfahren

Das Ratingsystem teilt Firmenkunden in zehn Bonitätsklassen ein und berücksichtigt dabei quantitative (Ertragskraft, Verschuldung, Liquidität) und qualitative (Unternehmensbeurteilung) Informationen. Jeder Bonitätsklasse ist eine bestimmte Ausfallwahrscheinlichkeit zugeordnet, die anhand statistischer Datenreihen aus dem Datenpool der RSN AG periodisch kalibriert wird. Die Risikozuordnung aus dem Ratingverfahren dient als Grundlage für eine risikoorientierte Bewirtschaftung der Ausleihungen sowie die risikogerechte Preisfestlegung.

Für die Bonitätseinstufung von öffentlich-rechtlichen Körperschaften im Kanton Graubünden wendet die GKB ein bankinternes Ratingverfahren an, welches unter anderem Finanzkennzahlen aus der Gemeindefinanzstatistik (GEFIS) des Amtes für Gemeinden (AFG) des Kantons Graubünden berücksichtigt.

3.5.3 Banken

Die Graubündner Kantonalbank strebt Geschäftsbeziehungen mit Banken von sehr guter Bonität (Ratings «AAA» bis «A») an. Banken mit guter Bonität (Rating «BBB») qualifizieren sich nur für eine selektive Zusammenarbeit. Mit Banken unterhalb Investment Grade (Rating ≤ «BB») wird nur in Ausnahmefällen zusammengearbeitet. Für jede Bank wird in Abhängigkeit von ihrer Bonität eine Limite mit maximaler Laufzeit festgelegt.

3.5.4 Länder

Die Graubündner Kantonalbank geht Auslandsengagements vornehmlich mit ausgewählten OECD- Ländern mit stabiler innen- und aussenpolitischer Lage ein. Dabei gilt der Grundsatz, dass keine Länderrisiken zur Ertragsoptimierung eingegangen werden. Es werden Totallimiten für jede Bonitätsklasse sowie Limiten pro Land festgelegt.

3.5.5 Portfoliosteuerung

Der Fachausschuss Kreditrisiken verantwortet die Steuerung des Kreditportfolios und ist für den Einsatz von sensiblen Risikomessmethoden und das periodische Reporting der Risikosituation zuständig. Dem Ausschuss obliegen Umsetzung und Überwachung aufsichtsrechtlicher Veränderungen im Kreditrisikomanagement. Potenzielle Risiken (Bonitäten und Deckungen) werden spezifisch analysiert und aufbereitet. Die Risikoentwicklung wird für das gesamte Portfolio und für einzelne Branchen und Regionen untersucht. Eine periodische Berichterstattung mit Kommentaren zuhanden Geschäftsleitung und Bankrat fasst die Risikosituation zusammen. Mit eingeschlossen ist eine Aufstellung der grössten Kreditengagements und der meldepflichtigen Klumpenrisiken sowie die Einhaltung der vom Bankrat definierten Limiten zur Begrenzung der Bonitätsrisiken im Kundenausleihungsgeschäft. Jährlich bewertet der Fachausschuss die Risikotragfähigkeit unter der Voraussetzung eines Stressszenarios. Dabei werden eine massive Verschlechterung der Kundenbonitäten sowie ein ausserordentlicher Einbruch der als Sicherheit dienenden Immobilienwerte unterstellt.

3.6 Operationelle Risiken

Das Management der operationellen Risiken orientiert sich an den aufsichtsrechtlichen Anforderungen sowie den Empfehlungen der Bank für Internationalen Zahlungsausgleich (BIZ). Operationelle Risiken werden durch interne Reglemente und Weisungen zur inneren Organisation, ein Internes Kontrollsystem (IKS), Führungskontrollen sowie Versicherungen beschränkt. Teil des Managements der operationellen Risiken sind in der GKB insbesondere auch die Rechts-, Compliance- sowie die Reputationsrisiken. Weitere Ausführungen, insbesondere im Hinblick auf die Strategie, die Prozesse und die Organisation zur Bewirtschaftung der operationellen Risiken, sind im Offenlegungsbericht (Publikation Mitte April 2020) zu finden.

Geschäftsbericht der Graubündner KantonalbankBei der Identifikation, Bewertung und Steuerung der operationellen Risiken wird immer auch die Reputationskomponente eines Risikos mitberücksichtigt. Die Begrenzung negativer Folgen von Reputationsvorfällen obliegt dem Bereich Marketing & Kommunikation in enger Zusammenarbeit mit der Geschäftsleitung.

3.7 Umgang mit Risiken bei den Tochtergesellschaften

Die Graubündner Kantonalbank kennt und begrenzt die Risiken in den Tochtergesellschaften durch:

- die eigenen Vertreter des Stammhauses in den zuständigen Aufsichtsorganen;

- die Übernahme der Prüfungsaufgaben in den Tochtergesellschaften durch die Interne Revision des Stammhauses;

- eine festgelegte Zusammenarbeit der Compliance-Funktionen mit halbjährlichem Reporting an die Organe des Stammhauses;

- eine quartalsweise Übersicht über die wichtigsten Risikoparameter der Tochtergesellschaften im Rahmen des Risk Reports.

Der Umgang mit Risiken bei der Tochtergesellschaft Privatbank Bellerive AG (PBB) erfolgt im Rahmen der Risikopolitik der Muttergesellschaft. Die PBB geht nur gedeckte Kreditengagements ein. Sie kann Finanzanlagen in limitiertem Rahmen tätigen. Handelsbestände sind zeitlich und betragsmässig limitiert und nur im Zusammenhang mit dem Kundengeschäft erlaubt. Durch das Halten einer angemessenen Liquiditätsreserve bei der GKB, Drittbanken sowie der SNB im Rahmen des Liquiditätsrisikomanagements und der fristenkongruenten aktiv- und passivseitigen Refinanzierung/Anlage ist die Liquidität der PBB jederzeit gesichert. Die Bank kann minimale Zinsänderungsrisiken im Rahmen einer positiven Fristentransformation eingehen. Die operationellen Risiken der PBB sind als Folge der Auslagerung der Backoffice-Dienstleistungen zur Graubündner Kantonalbank sowie der Integration in die IT-Landschaft der GKB überblickbar.

Albin Kistler AG (AK) ist eine reine Vermögensverwaltungsgesellschaft und geht keine Kreditrisiken ein. Da Kundengelder bei Partnerbanken (u. a. der GKB) gebucht sind, bestehen auch keine Liquiditätsrisiken. Die AK geht mit ihrem Eigenkapital in beschränktem Umfang Marktrisiken ein. Die operationellen Risiken beschränken sich auf die für Vermögensverwalter typischen Risiken.

3.8 Strategische Risiken

Den strategischen Risiken trägt die GKB mit einem systematischen rollenden Strategieerarbeitungsprozess Rechnung. Die Verantwortung für diese Risiken liegt bei der Geschäftsleitung.

4. Erläuterung der angewandten Methoden zur Identifikation von Ausfallrisiken und Festlegung des Wertberichtigungsbedarfs

4.1 Methoden zur Identifikation von Ausfallrisiken

Positionen mit Wertberichtigungsbedarf identifiziert die Graubündner Kantonalbank anhand der periodischen Überprüfung der Kreditengagements. In Einklang mit den Rechnungslegungsvorgaben für Banken bildet die GKB Wertberichtigungen für gefährdete Forderungen sowie Wertberichtigungen für inhärente Ausfallrisiken auf nicht gefährdeten Forderungen. Gefährdet sind Forderungen, bei denen es unwahrscheinlich ist, dass der Schuldner seinen zukünftigen Verpflichtungen nachkommen kann. Sie zeichnen sich durch einen akuten Restrukturierungs- oder Sanierungsbedarf aus und gelten zusammen mit den überfälligen Forderungen (Non-Performing Loans) definitionsgemäss als ausgefallen.

Bei den Wertberichtigungen für inhärente Ausfallrisiken handelt es sich dagegen um Wertberichtigungen für noch nicht eingetretene Verluste. Diese werden nach dem von der GKB definierten Modell für alle nicht gefährdeten Forderungen, welche in den Positionen «Forderungen gegenüber Kunden» und «Hypothekarforderungen» bilanziert sind, gebildet. Am Bilanzierungsstichtag nicht beanspruchte wertberichtigte Kreditlimiten (normalerweise in Kontokorrentform) werden den Rechnungslegungsvorschriften der FINMA folgend als Rückstellungen ausgewiesen.

Für die Ausserbilanzpositionen «Eventualverpflichtungen» und «Unwiderrufliche Zusagen» werden in der Regel ebenfalls gemäss dem definierten Modell Rückstellungen für inhärente Ausfallrisiken gebildet. Davon ausgenommen sind Zahlungsversprechen, feste Übernahmezusagen aus Wertschriftenemissionen, Zahlungsverpflichtungen gegenüber der Einlagensicherung, die Nachschusspflicht gegenüber der Pfandbriefzentrale sowie Forward-Hypotheken, welche alle in der Ausserbilanzposition «Unwiderrufliche Zusagen» verbucht werden. Für diese Ausserbilanzpositionen wird nur eine Rückstellung gebildet, falls diese Positionen gefährdet sind.

4.2 Methoden zur Festlegung des Wertberichtigungsbedarfs

Gefährdete Kreditengagements bewertet die GKB auf Einzelbasis anhand eines Liquidationsszenarios. Wertberichtigte Kreditengagements unterliegen einem erhöhten – normalerweise auf einem Massnahmenplan basierenden – Überwachungsrhythmus. Verluste bei ausseramtlichen Sanierungsleistungen bucht die GKB nach Erfüllung der vereinbarten Bedingungen aus, ansonsten bei Vorliegen des Verlustscheines.

Der Bereich Spezialfinanzierungen betreut und begleitet gefährdete Kundenbeziehungen, da diese ein potenzielles Verlustrisiko mit Restrukturierungspotenzial darstellen. Der Bereich führt auch sämtliche Inkassoverfahren. Jeder Position wird eine spezifische Bearbeitungsstrategie zugewiesen. Mit Umstrukturierungen, Sanierungen sowie Verwertungen soll das Verlustrisiko notleidender und gefährdeter Kredite minimiert werden.

Für die im Ausleihungsportfolio grundsätzlich bestehenden, jedoch nicht auf Einzelpositionen bestimmbaren inhärenten Ausfallrisiken erfolgt eine systematische Bildung/Auflösung von Wertberichtigungen. Die Höhe der Wertberichtigungen/Rückstellungen für inhärente Ausfallrisiken (Zielwert) berechnet sich aufgrund von drei Faktoren. Als Basis für die Berechnung des inhärenten Ausfallrisikos bei den Kundenausleihungen werden die zum jeweiligen Stichtag offenen Engagements respektive die ausgesetzten, aber noch nicht benützten Limiten herangezogen («Portfolio»). Der, basierend auf historischen Daten, zu erwartende potentielle Ausfall gemäss Modell GKB auf diesem Portfolio ist der zweite Faktor. Der so ermittelte potentielle Ausfall berücksichtigt insbesondere die Ratings, die Deckungsarten sowie die Belehnungsquoten im Portfolio. Für weitere Ausführungen zum Ratingverfahren sowie zu der Bewertung der Deckungen wird auf die Kapitel 3.5.2, «Ratingverfahren» resp. Kapitel 5, «Bewertung der Deckungen» verwiesen. Die Höhe des Zielwerts, sprich der dritte Faktor, orientiert sich an einem maximalen Verlust über einen Kreditzyklus unter Berücksichtigung des aktuellen Portfolios. Der von der GKB am 31. Dezember 2020 festgelegte Zielwert für die bis zum 31. Dezember 2025 linear aufzubauenden Wertberichtigungen für inhärente Ausfallrisiken beträgt 410.7 Millionen Franken.

4.3 Angaben zur Veränderung von Wertberichtigungen

Ein zunehmender Wertberichtigungsbedarf bei gefährdeten Forderungen wird grundsätzlich erfolgswirksam verbucht. Übersteigt diese Belastung in der Erfolgsrechnung im Geschäftsjahr eine vom Modell, basierend auf historischen Daten, definierte Maximalbelastung, so können im gleichen Masse Wertberichtigungen für inhärente Ausfallrisiken aufgelöst bzw. verwendet werden. Diese im Modell definierte Verwendung von Wertberichtigungen setzt einen ausreichenden Bestand an Wertberichtigungen für inhärente Ausfallrisiken voraus.

Nicht mehr erforderliche Wertberichtigungen für gefährdete Forderungen werden grundsätzlich für die Bildung von Wertberichtigungen für inhärente Ausfallrisiken eingesetzt, ausser wenn deren Zielwert bereits vollständig dotiert ist. Das Modell der GKB zur Bildung und Auflösung von Wertberichtigungen für inhärente Ausfallrisiken sieht vor, dass nicht mehr erforderliche Wertberichtigungen für inhärente Ausfallrisiken unter gewissen Voraussetzungen erfolgswirksam aufzulösen sind.

4.4 Erläuterungen der Parameter über die Art und Weise der Verwendung ohne sofortigen Wiederaufbau sowie Angabe des Zeitraumes für den Wiederaufbau der Wertberichtigungen für inhärente Ausfallrisiken

Die Wertberichtigungen für inhärente Ausfallrisiken können für die Bildung von Einzelwertberichtigungen für gefährdete Forderungen ohne sofortigen Wiederaufbau verwendet werden. Liegt zum Abschlusszeitpunkt (30. Juni bzw. 31. Dezember) eine Unterdeckung vor (Bestand an Wertberichtigungen für inhärente Ausfallrisiken liegt unterhalb des Zielwerts), wird diese Unterdeckung degressiv mittels Belastungen in der Erfolgsrechnung geschlossen. Der Zeitraum für den Wiederaufbau ist dabei insbesondere vom Ausmass der Unterdeckung abhängig und kann bei einer grossen Unterdeckung bis 15 Jahre betragen.

4.5 Angabe einer allfälligen Unterdeckung in den Wertberichtigungen für inhärente Ausfallrisiken

Die GKB hat die neuen Rechnungslegungsvorschriften gemäss Rechnungslegungsverordnung-FINMA sowie dem FINMA-Rundschreiben 2020/1 «Rechnungslegung-Banken» im Geschäftsjahr 2020 umgesetzt. Die Wertberichtigungen für inhärente Ausfallrisiken werden über einen Zeitraum von 6 Geschäftsjahren bis zum 31. Dezember 2025 linear aufgebaut. Die Alimentierung erfolgt in Übereinstimmung mit Art. 98 RelV-FINMA erfolgsneutral mittels halbjährlicher Umbuchungen aus den Reserven für allgemeine Bankrisiken. Bis zum 31. Dezember 2025 besteht somit eine Unterdeckung zu dem von der GKB in ihrem Modell festgelegten Zielwert für Wertberichtigungen für inhärente Ausfallrisiken (dazu verweisen wir auf Kapitel 9.16 des Anhangs zur konsolidierten Jahresrechnung).

5. Bewertung der Deckungen

Das Kreditreglement definiert für die Gesamtbank verbindliche Methoden zur Bewertung und Belehnung von Sicherheiten und Grundpfandobjekten unter Berücksichtigung der Richtlinien der Schweizerischen Bankiervereinigung. Bei Eigenheimen stützt sich die GKB auf den mit dem hedonischen Schätzungsmodell von IAZI ermittelten Marktwert sowie den Kaufpreis beziehungsweise die Anlagekosten bei Neubauten ab. Es gilt das Niederstwertprinzip. Gewerbe-, Tourismus- und Renditeobjekte bewertet sie zum Ertragswert. Der latente Investitionsbedarf wird berücksichtigt, wo notwendig unter Einbezug externer Experten. Grundpfandobjekte können nur nach besonderer Prüfung der Bonität des Kreditnehmers über die Belehnungsgrenze hinaus finanziert werden. Die Bewertung von Sicherheiten mit einem liquiden Markt (Edelmetalle, Wertschriften usw.) wird zu aktuellen Marktpreisen vorgenommen. Bei der Belehnung kommen festgelegte Sicherheitsmargen in Abzug.

6. Geschäftspolitik beim Einsatz von derivativen Finanzinstrumenten und Hedge Accounting

6.1 Derivative Finanzinstrumente

Für die am Bilanzstichtag offenen derivativen Finanzinstrumente werden die positiven und negativen Wiederbeschaffungswerte in der Bilanz separat bilanziert. Die Bank verrechnet positive und negative Wiederbeschaffungswerte (Ausnahme Devisentermingeschäfte) gegenüber der gleichen Gegenpartei im Rahmen von anerkannten und rechtlich durchsetzbaren Netting-Vereinbarungen. Die verbleibenden Wiederbeschaffungswerte werden noch zusätzlich mit den Besicherungsanhängen (CSA) verrechnet.

Handelspositionen in derivativen Finanzinstrumenten sind zu Marktpreisen bewertet. Der Bewertungserfolg wird dem Erfolg aus dem Handelsgeschäft zugewiesen.

Die im Rahmen des Asset & Liability Managements zu Absicherungszwecken und mit der Absicht des Haltens bis zum Endverfall eingesetzten Zinssatzswaps werden nach der Accrual-Methode bewertet, indem die Zahlungsströme über die Laufzeit im Zinsertrag beziehungsweise -aufwand verbucht werden. Die Zinskomponenten des Erfolgs aus Devisenswaps aus dem Liquiditätsmanagement werden entsprechend den Grundgeschäften im Zinserfolg verbucht.

Die positiven und negativen Wiederbeschaffungswerte werden in der Bilanz separat bilanziert. Die

Kontraktvolumen werden in der Anhangtabelle 9.4, «Derivative Finanzinstrumente», ausgewiesen. Börsengehandelte derivative Finanzinstrumente mit der GKB als Kommissionärin sind gemäss den Rechnungslegungsvorschriften der FINMA davon ausgenommen.

6.2 Hedge Accounting

Derivative Finanzinstrumente werden primär zwecks Absicherung von bilanziellen und ausserbilanziellen Grundgeschäften eingesetzt.

Das Hedge Accounting findet nur Anwendung im Rahmen der Steuerung der Zinsänderungs- und Liquiditätsrisiken in der Bilanzstruktur. Mit den Sicherungsbeziehungen wird eine gegenläufige Entwicklung zwischen dem Grund- und Sicherungsgeschäft angestrebt. Die Sicherungsbeziehung zielt auf eine kompensatorische Wirkung in der Erfolgsrechnung ab, sodass der Einfluss von veränderten Geld- und Kapitalmarktsätzen ausgeglichen wird.

Als Grundgeschäfte qualifizieren sowohl einzelne Finanzinstrumente wie auch Gruppen von Finanzinstrumenten, insbesondere festverzinsliche Kundenausleihungen und -einlagen wie auch variabel verzinsliche Kundenpositionen sowie Verpflichtungen gegenüber Banken. Derivative Finanzinstrumente können ebenfalls als Grundgeschäfte dienen. Als Gruppen werden Finanzinstrumente mit identischer Zinsbindung angesehen. Dabei kann es sich auch um Positionen mit unbekannter und damit zu schätzender Zinsbindung handeln.

Damit eine Sicherungsbeziehung effektiv ist, besteht zwischen dem Grundgeschäft und dem Absicherungsgeschäft eine eindeutige negative Korrelation. Die Effektivitätsmessung erfolgt prospektiv. Die Bank verwendet dabei eine Methode, welche die relevanten Merkmale der Sicherungsbeziehung einschliesst und die Ursachen für eine mögliche Ineffektivität berücksichtigt. Die Methode trägt der Komplexität der Sicherungsbeziehung angemessen Rechnung. Im Geschäftsjahr sind keine Sicherungsbeziehungen ineffektiv geworden.

7. Wesentliche Ereignisse nach dem Bilanzstichtag

Der Bankrat hat die vorliegende Konzernrechnung am 11. März 2021 genehmigt. Es gab keine wesentlichen Ereignisse nach dem Bilanzstichtag, die zusätzliche Angaben oder eine Korrektur der Konzernrechnung 2020 erfordern würden.

8. Revisionsstelle

Die Ernst & Young AG, Zürich, ist seit 2008 Revisionsstelle der Graubündner Kantonalbank. Sie wird auf Antrag des Bankrates durch die Regierung gewählt.

9. Informationen zur konsolidierten Bilanz/Ausserbilanz/Erfolgsrechnung

Informationen zur konsolidierten Bilanz

AnhangKons_AktivenPassiven

9.1 Wertpapierfinanzierungsgeschäfte (Aktiven und Passiven)

|

|

| in CHF 1’000 |

|

| 31.12.2020 | 31.12.2019 |

|

|

|

|

| Buchwert der Verpflichtungen aus Barhinterlagen im Zusammenhang mit Securities Lending und Repurchase-Geschäften | 2'000'000 | 1'268'650 |

| Buchwert der im Rahmen von Securities Lending ausgeliehenen oder im Rahmen von Securities Borrowing als Sicherheiten gelieferten sowie von Repurchase-Geschäften transferierten Wertschriften im eigenen Besitz | 1'926'626 | 1'206'711 |

| davon die, bei denen das Recht zur Weiterveräusserung oder Verpfändung uneingeschränkt eingeräumt wurde | 1'926'626 | 1'206'711 |

9.2 Deckung von Forderungen und Ausserbilanzgeschäften sowie der gefährdeten Forderungen

AnhangKons_ForderungenAusserbilanz

|

|

|

|

| in CHF 1’000 |

|

| Deckungsart |

| ||

|

| Hypothekarische Deckung | Andere Deckung | Ohne Deckung | Total |

|

|

|

|

|

|

| Ausleihungen (vor Verrechnung mit den Wertberichtigungen) |

|

|

|

|

| Forderungen gegenüber Kunden 1) | 52'207 | 776'986 | 2'012'684 | 2'841'877 |

| Hypothekarforderungen |

|

|

|

|

| Wohnliegenschaften | 14'757'821 | 0 | 132'114 | 14'889'935 |

| Büro- und Geschäftshäuser | 573'414 | 0 | 4'012 | 577'426 |

| Gewerbe und Industrie | 1'876'606 | 0 | 55'572 | 1'932'178 |

| Übrige | 670'507 | 0 | 11'779 | 682'286 |

|

|

|

|

|

|

| Total Ausleihungen (vor Verrechnung mit den Wertberichtigungen) |

|

|

|

|

| 31.12.2020 | 17'930'555 | 776'986 | 2'216'161 | 20'923'702 |

| 31.12.2019 | 17'295'340 | 663'633 | 2'279'922 | 20'238'895 |

|

|

|

|

|

|

| Total Ausleihungen (nach Verrechnung mit den Wertberichtigungen) |

|

|

|

|

| 31.12.2020 | 17'930'555 | 776'986 | 2'018'913 | 20'726'454 |

| 31.12.2019 | 17'295'340 | 663'633 | 2'119'952 | 20'078'925 |

|

|

|

|

|

|

| Ausserbilanz |

|

|

|

|

| Eventualverpflichtungen | 4'840 | 18'084 | 48'852 | 71'776 |

| Unwiderrufliche Zusagen | 223'869 | 319'462 | 347'961 | 891'292 |

| Einzahlungs- und Nachschussverpflichtungen | 0 | 0 | 4'004 | 4'004 |

|

|

|

|

|

|

| Total Ausserbilanz |

|

|

|

|

| 31.12.2020 | 228'708 | 337'546 | 400'817 | 967'072 |

| 31.12.2019 | 201'008 | 307'053 | 369'439 | 877'500 |

1) Der Anteil an Covid-19-Krediten (Basis garantierter Teil von Bund und/oder Kanton Graubünden) beträgt CHF 159.6 Mio.

|

|

|

|

| in CHF 1’000 |

|

| Bruttoschuldbetrag | Geschätzte Verwertungserlöse der Sicherheiten | Nettoschuldbetrag | Einzelwertberichtigungen |

|

|

|

|

|

|

| Gefährdete Forderungen |

|

|

|

|

| 31.12.2020 | 145'970 | 74'315 | 71'655 | 71'655 |

| 31.12.2019 | 168'728 | 117'994 | 50'734 | 50'734 |

|

|

|

|

|

|

| Die im Vorjahr ausgewiesenen exponierten Forderungen/Wertberichtigungen über CHF 109.3 Mio. wurden mit dem neuen Ansatz zur Bildung von Wertberichtigungen auf inhärenten Ausfallrisiken im Jahr 2020 in Wertberichtigungen für inhärente Ausfallrisiken oder Wertberichtigungen auf gefährdeten Forderungen umgebucht. Für weitere Informationen verweisen wir auf Tabelle 9.16 im Anhang zur konsolidierten Jahresrechnung. | ||||

9.3 Handelsgeschäft und übrige Finanzinstrumente mit Fair-Value-Bewertung (Aktiven und Passiven)

AnhangKons_Handelsgeschaeft

|

|

| in CHF 1’000 |

|

| 31.12.2020 | 31.12.2019 |

| Aktiven |

|

|

| Handelsgeschäfte |

|

|

| Schuldtitel, Geldmarktpapiere, Geldmarktgeschäfte | 0 | 0 |

| davon kotiert | 0 | 0 |

| Beteiligungstitel | 2 | 215 |

| Weitere Handelsaktiven | 0 | 77 |

|

|

|

|

| Total Aktiven aus Handelsgeschäft und übrigen Finanzinstrumenten mit Fair-Value-Bewertung | 2 | 292 |

| davon mit einem Bewertungsmodell ermittelt | 0 | 0 |

| davon repofähige Wertschriften gemäss Liquiditätsvorschriften | 0 | 0 |

|

|

|

|

|

|

|

|

| Verpflichtungen |

|

|

| Handelsgeschäfte |

|

|

| Beteiligungstitel | 1 | 0 |

|

|

|

|

| Total Verbindlichkeiten aus Handelsgeschäft und übrigen Finanzinstrumenten mit Fair-Value-Bewertung | 1 | 0 |

| davon mit einem Bewertungsmodell ermittelt | 0 | 0 |

|

|

|

|

|

|

|

|

9.4 Derivative Finanzinstrumente (Aktiven und Passiven)

Derivative_Finanzinstrumente

|

|

|

|

|

|

|

| in CHF 1’000 |

|

|

| Handelsinstrumente | Absicherungsinstrumente | ||||

|

|

| Positive Wiederbeschaffungswerte | Negative Wiederbeschaffungswerte | Kontraktvolumen | Positive Wiederbeschaffungswerte | Negative Wiederbeschaffungswerte | Kontraktvolumen |

|

|

|

|

|

|

|

|

|

| Zinsinstrumente |

|

|

|

|

|

|

|

| Swaps |

| 11'541 | 10'776 | 410'000 | 35'024 | 54'639 | 3'382'000 |

| Optionen (OTC) |

| 6'464 | 6'200 | 50'000 | 0 | 0 | 0 |

| CAP-Libor |

| 0 | 0 | 0 | 0 | 0 | 2'250 |

| Devisen/Edelmetalle |

|

|

|

|

|

|

|

| Terminkontrakte |

| 1'361 | 1'449 | 438'232 | 11'160 | 17'340 | 1'633'580 |

| Optionen (OTC) |

| 11 | 11 | 5'549 | 0 | 0 | 0 |

|

|

|

|

|

|

|

|

|

| Total vor Berücksichtigung der Nettingverträge | 31.12.2020 | 19'377 | 18'436 | 903'780 | 46'184 | 71'979 | 5'017'830 |

| davon mit Bewertungsmodell ermittelt | 19'377 | 18'436 | 903'780 | 46'184 | 71'979 | 5'017'830 | |

|

|

|

|

|

|

|

|

|

|

| 31.12.2019 | 18'553 | 17'723 | 1'052'820 | 43'586 | 95'885 | 4'791'041 |

| davon mit Bewertungsmodell ermittelt | 18'553 | 17'723 | 1'052'820 | 43'586 | 95'885 | 4'791'041 | |

|

|

|

|

|

|

|

|

|

|

|

|

|

| Positive Wiederbeschaffungswerte (kumuliert) |

|

| Negative Wiederbeschaffungswerte (kumuliert) |

|

|

|

|

|

|

|

|

|

| Total nach Berücksichtigung der Nettingverträge | 31.12.2020 |

|

| 30'537 |

|

| 29'654 |

|

| 31.12.2019 |

|

| 25'267 |

|

| 29'267 |

|

|

|

|

|

|

|

|

|

|

|

| Zentrale Clearingstellen | Banken und Effektenhändler | Übrige Kunden | |||

|

|

|

|

|

| |||

| Aufgliederung nach Gegenparteien (2020) |

|

|

|

| |||

| Positive Wiederbeschaffungswerte (nach Berücksichtigung der Nettingverträge) | 0 | 12'112 | 18'424 | ||||

|

|

|

|

|

|

|

|

|

9.5 Finanzanlagen

|

|

|

|

| in CHF 1’000 |

|

| Buchwert | Fair Value | ||

|

| 31.12.2020 | 31.12.2019 | 31.12.2020 | 31.12.2019 |

|

|

|

|

|

|

| Schuldtitel | 1'972'263 | 1'392'928 | 2'041'395 | 1'454'175 |

| davon mit Halteabsicht bis Endfälligkeit | 1'972'185 | 1'392'926 | 2'041'317 | 1'454'172 |

| davon ohne Halteabsicht bis Endfälligkeit (zur Veräusserung bestimmt) | 78 | 2 | 78 | 3 |

|

|

|

|

|

|

| Beteiligungstitel | 86'038 | 90'356 | 101'646 | 104'339 |

| davon qualifizierte Beteiligungen 1) | 0 | 0 | 0 | 0 |

|

|

|

|

|

|

| Edelmetalle | 50'690 | 43'327 | 50'690 | 43'327 |

|

|

|

|

|

|

| Liegenschaften | 4'914 | 9'452 | 4'914 | 9'452 |

|

|

|

|

|

|

| Total Finanzanlagen | 2'113'905 | 1'536'064 | 2'198'645 | 1'611'293 |

| davon repofähige Wertschriften gemäss Liquiditätsvorschriften | 1'979'084 | 1'399'269 |

|

|

1) Mindestens 10 % des Kapitals oder der Stimmen.

|

|

|

|

|

|

|

| in CHF 1’000 |

|

| AAA bis AA- | A+ bis A- | BBB+ bis BBB- | BB+ bis B- | Niedriger als B- | Ohne Rating | Total |

|

|

|

|

|

|

|

|

|

| Aufgliederung der Gegenparteien nach Ratings (2020) |

|

|

|

|

|

|

|

| Buchwerte der Schuldtitel | 540'535 | 0 | 0 | 0 | 0 | 1'431'728 | 1'972'263 |

Die Bank stützt sich auf die Ratingklassen der Agentur Standard & Poor’s ab. Positionen ohne Rating von Standard & Poor’s beinhalten im Wesentlichen Titel der Pfandbriefbank schweizerischer Hypothekarinstitute AG und der Pfandbriefzentrale der schweizerischen Kantonalbanken AG. Bei den Positionen ohne Rating sind im Berichtsjahr neu Obligationen verschiedener Kantone sowie Obligationen der Genossenschaft Emissionszentrale für gemeinnützige Wohnbauträger EGW dazugekommen.

9.6 Nicht konsolidierte Beteiligungen

|

|

|

|

|

|

|

|

|

| in CHF 1’000 | |

|

| Anschaffungswert 1) | Bisher aufgelaufene Wertberichtigungen bzw. Wertanpassungen (Equity-Bewertung) 1) | Buchwert Ende 2019 | Umgliederungen | Investitionen | Desinvestitionen | Wertberichtigungen | Zuschreibungen | Buchwert Ende 2020 | Marktwert |

|

|

|

|

|

|

|

|

|

|

|

|

| Übrige Beteiligungen |

|

|

|

|

|

|

|

|

|

|

| mit Kurswert | 4'960 | –1'916 | 3'045 | 0 | 0 | 0 | 0 | 131 | 3'176 | 3'657 |

| ohne Kurswert | 19'915 | –5'008 | 14'907 | 0 | 1'045 | 0 | –45 | 0 | 15'907 | kein |

|

|

|

|

|

|

|

|

|

|

|

|

| Total nicht konsolidierte Beteiligungen | 24'875 | –6'923 | 17'952 | 0 | 1'045 | 0 | –45 | 131 | 19'082 |

|

1) Abweichungen zu den Vorjahreswerten: ausgebuchte, bereits vollständig abgeschriebene übrige Beteiligungen im Wert von TCHF 721.

9.7 Unternehmen, an denen die Bank eine dauernde direkte oder indirekte wesentliche Beteiligung hält

AnhangKons_Beteiligungen

|

|

| Gesellschaftskapital | Beteiligungsquote | Besitz | ||

| Firmenname und Sitz | Geschäftstätigkeit | in CHF 1’000 | Kapital | Stimmen | Direkt | Indirekt |

|

|

|

|

|

|

|

|

| Unter den Finanzanlagen bilanziert |

|

|

|

|

|

|

| keine |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Vollkonsolidierte Beteiligungen |

|

|

|

|

|

|

| Privatbank Bellerive AG, Zürich | Privatbank | 10'000 | 55.0 % | 55.0 % | 55.0 % | 0.0 % |

| Albin Kistler AG, Zürich | Vermögensverwalter | 500 | 51.0 % | 51.0 % | 51.0 % | 0.0 % |

|

|

|

|

|

|

|

|

| Übrige nicht konsolidierte Beteiligungen mit Anteil über 20 % |

|

|

|

|

|

|

| Landwirtschaftliche Kreditgenossenschaft Graubünden, Chur | Abwicklung landwirtschaftlicher Kredite | 281 | 23.2 % | 23.2 % | 23.2 % | 0.0 % |

| Diventa AG, Chur 1) | Geschäftsführung und Verwaltung von Vorsorgeeinrichtungen | 5'000 | 100.0 % | 100.0 % | 100.0 % | 0.0 % |

|

|

|

|

|

|

|

|

| Beteiligungen an Gemeinschaftswerken |

|

|

|

|

|

|

| Pfandbriefzentrale der schweizerischen Kantonalbanken AG, Zürich 2) | Pfandbriefzentrale | 1'625'000 | 3.8 % | 3.8 % | 3.8 % | 0.0 % |

| Viseca Holding AG, Zürich | Finanzdienstleistungen | 25'000 | 1.8 % | 1.8 % | 1.8 % | 0.0 % |

| SIX Group AG, Zürich | Effektenhandel und Finanzdienstleistungen | 19'522 | 0.3 % | 0.3 % | 0.3 % | 0.0 % |

| Swiss Bankers Prepaid Services AG, Grosshöchstetten | Reisezahlungsmitteldienstleistungen | 10'000 | 1.4 % | 1.4 % | 1.4 % | 0.0 % |

| NNH Holding AG, Zürich | Immobilienportal | 100 | 5.7 % | 5.7 % | 5.7 % | 0.0 % |

|

|

|

|

|

|

|

|

| Minderheitsbeteiligungen an Lokalwerten (unter 20 %) |

|

|

|

|

|

|

| Wohnbaugenossenschaften, Sport-, Kultur- und Freizeitanlagen, Infrastruktureinrichtungen, Tourismusinstallationen usw. | ||||||

1) Davon einbezahlt: 20 %. Die Diventa AG, Chur, wurde im Jahr 2020 durch die GKB gegründet. Da sie für die finanzielle Berichterstattung und die Risikolage der GKB unwesentlich ist, wird die Diventa AG nicht konsolidiert.

2) Davon einbezahlt: 20 %.

9.8 Sachanlagen

|

|

|

|

|

|

|

|

|

| in CHF 1’000 |

|

| Anschaffungswert 1) | Bisher aufgelaufene Abschreibungen/Aufwertungen 1) | Buchwert Ende 2019 | Umgliederungen | Investitionen | Desinvestitionen | Abschreibungen | Zuschreibungen | Buchwert Ende 2020 |

|

|

|

|

|

|

|

|

|

|

|

| Bankgebäude 2) | 422'954 | –328'317 | 94'638 | 0 | 13'683 | –854 | –10'252 | 0 | 97'214 |

| Andere Liegenschaften 2) | 80'518 | –57'584 | 22'934 | 0 | 675 | –188 | –569 | 0 | 22'852 |

| Übrige Sachanlagen | 16'529 | –13'286 | 3'243 | 0 | 4'498 | –16 | –3'158 | 0 | 4'568 |

|

|

|

|

|

|

|

|

|

|

|

| Total Sachanlagen | 520'002 | –399'187 | 120'814 | 0 | 18'856 | –1'058 | –13'979 | 0 | 124'634 |

1) Abweichungen zu den Vorjahreswerten: ausgebuchte, bereits vollständig abgeschriebene Sachanlagen im Wert von CHF 10.73 Mio.

2) Die meisten Liegenschaften befinden sich bereits seit Jahrzehnten im Eigentum der Bank. Aus diesem Grund können nicht alle Angaben über die Anschaffungswerte ermittelt werden.

Operatives Leasing

Es bestanden im Berichtsjahr und im Vorjahr keine nicht bilanzierten Leasingverpflichtungen.

9.9 Immaterielle Werte

|

|

|

|

|

|

|

| in CHF 1’000 |

|

| Anschaffungswert | Bisher aufgelaufene Abschreibungen/ Aufwertungen | Buchwert Ende 2019 | Investitionen | Desinvestitionen | Abschreibungen | Buchwert Ende 2020 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Goodwill | 59'686 | –39'498 | 20'187 | 0 | 0 | –6'729 | 13'458 |

|

|

|

|

|

|

|

|

|

| Total immaterielle Werte | 59'686 | –39'498 | 20'187 | 0 | 0 | –6'729 | 13'458 |

9.10 Sonstige Aktiven und Sonstige Passiven

|

|

|

|

| in CHF 1’000 |

|

| Sonstige Aktiven | Sonstige Passiven | ||

|

| 31.12.2020 | 31.12.2019 | 31.12.2020 | 31.12.2019 |

|

|

|

|

|

|

| Ausgleichskonto | 21'939 | 42'672 | 7'313 | 2'445 |

| Abrechnungskonten | 5'151 | 12'686 | 10'235 | 15'798 |

| Indirekte Steuern | 8'757 | 18'457 | 6'041 | 5'298 |

| Übrige Aktiven/Passiven | 22'702 | 23'385 | 5'762 | 8'949 |

| Aktive latente Ertragssteuern | 1'011 | 818 | 0 | 0 |

|

|

|

|

|

|

| Total | 59'560 | 98'018 | 29'351 | 32'489 |

9.11 Zur Sicherung eigener Verpflichtungen verpfändete oder abgetretene Aktiven und Aktiven unter Eigentumsvorbehalt

AnhangKons_Tabelle911

|

|

|

|

| in CHF 1’000 |

|

| 31.12.2020 | 31.12.2019 | ||

|

| Forderungsbetrag resp. Buchwert | Effektive Verpflichtung | Forderungsbetrag resp. Buchwert | Effektive Verpflichtung |

|

|

|

|

|

|

| Verpfändete/abgetretene Aktiven |

|

|

|

|

| Grundpfandgesicherte Forderungen für die Pfandbriefdeckung | 3'157'105 | 2'260'000 | 2'954'051 | 2'270'000 |

| Verpfändete Covid-19-Forderungen für die SNB-Covid-19-Refinanzierungsfazilität (CRF) | 159'578 | 151'000 | 0 | 0 |

|

|

|

|

|

|

| Total verpfändete/abgetretene Aktiven | 3'316'683 | 2'411'000 | 2'954'051 | 2'270'000 |

|

|

|

|

|

|

| Aktiven unter Eigentumsvorbehalt |

|

|

|

|

| keine | 0 | 0 | 0 | 0 |

Als Sicherheiten dienende Titel, bei denen im Rahmen des Wertpapierfinanzierungsgeschäfts das Recht zur Weiterveräusserung oder Verpfändung eingeräumt wurde, werden in Tabelle 9.2 dargestellt.

9.12 Verpflichtungen gegenüber eigenen Vorsorgeeinrichtungen sowie Anzahl und Art von Eigenkapitalinstrumenten der Bank, die von eigenen Vorsorgeeinrichtungen gehalten werden

Anhang_Vorsorgeeinrichtungen

|

|

| in CHF 1’000 |

|

| 31.12.2020 | 31.12.2019 |

|

|

|

|

| Verpflichtungen gegenüber eigenen Vorsorgeeinrichtungen: Personalvorsorgestiftung der Graubündner Kantonalbank |

|

|

| Sonstige Passiven (Verpflichtungen aus Vorsorgebeiträgen) | 1 | 0 |

| Verpflichtungen aus Kundeneinlagen | 6'910 | 7'289 |

| Eigene Anleihensobligationen | 1'100 | 1'100 |

| Passive Rechnungsabgrenzungen | 60 | 60 |

|

|

|

|

| Total Verpflichtungen gegenüber eigenen Vorsorgeeinrichtungen | 8'070 | 8'449 |

Eigenkapitalinstrumente der Bank

Die Personalvorsorgestiftung der Graubündner Kantonalbank hält keine Partizipationsscheine der Bank.

9.13 Wirtschaftliche Lage der Vorsorgeeinrichtungen

9.13.1 Pensionskasse Graubünden

Die Mitarbeitenden der Graubündner Kantonalbank sind im Rahmen der Basisversicherung bei der Pensionskasse Graubünden (PKGR) versichert. Die Vorsorgeeinrichtung ist als Beitragsprimat klassifiziert. Die Vorsorgeeinrichtung wies zum Zeitpunkt der Drucklegung auf Basis provisorischer Daten per 31. Dezember 2020 einen Deckungsgrad von 109.8 Prozent aus (Vorjahr 103.4 Prozent). Ein wirtschaftlicher Nutzen oder eine wirtschaftliche Verpflichtung ist zurzeit nicht erkennbar. Ebenso besteht keine Arbeitgeberbeitragsreserve.

9.13.2 Personalvorsorgestiftung der Graubündner Kantonalbank

Ergänzend zur Basisversicherung sind die Mitarbeitenden der Graubündner Kantonalbank bei der Personalvorsorgestiftung der Graubündner Kantonalbank versichert. Die Vorsorgeeinrichtung ist als Beitragsprimat klassifiziert. Die Stiftung verfolgt den Zweck, ergänzende Vorsorgeleistungen zur Basisversicherung zu erbringen. Sämtliche vorzeitigen Pensionierungen werden über die Stiftung abgewickelt und durch regelmässige Einlagen in ein Sondervermögen finanziert. Die Stiftung wies zum Zeitpunkt der Drucklegung auf Basis provisorischer Daten per 31. Dezember 2020 einen Deckungsgrad von 114.9 Prozent aus (Vorjahr 114.3 Prozent). Die zukünftigen Leistungen der Vorsorgeeinrichtung unter dem Titel «Vorzeitige Pensionierung» können nicht quantifiziert werden. Den potenziellen Forderungen steht ein angemessenes Sondervermögen gegenüber. Ein wirtschaftlicher Nutzen oder eine wirtschaftliche Verpflichtung ist zurzeit nicht erkennbar. Ebenso besteht keine Arbeitgeberbeitragsreserve.

An die Pensionskasse Graubünden und die Personalvorsorgestiftung der Graubündner Kantonalbank wurden im Berichtsjahr Beiträge über TCHF 16’145 (Vorjahr TCHF 15’914) bezahlt. Der Vorsorgeaufwand im Personalaufwand betrug im Berichtsjahr TCHF 10’300 (Vorjahr TCHF 10’145).

9.13.3 Vorsorgeeinrichtung der Privatbank Bellerive AG

Die Vorsorgeeinrichtung der Privatbank Bellerive AG ist als Beitragsprimat klassifiziert. Die Vorsorge ist für sämtliche Mitarbeitenden und anspruchsberechtigten Personen bei der Swisscanto Stiftung eingerichtet. Die Sammeleinrichtung wies zum Zeitpunkt der Drucklegung auf Basis provisorischer Daten per 31. Dezember 2020 einen Deckungsgrad von 103.6 Prozent nach Art. 44 BVV 2 aus (Vorjahr 107.5 Prozent). Ein wirtschaftlicher Nutzen oder eine wirtschaftliche Verpflichtung ist zurzeit nicht erkennbar. Es besteht keine Arbeitgeberbeitragsreserve.

Im Berichtsjahr wurden Beiträge über TCHF 605 (Vorjahr TCHF 692) an die Vorsorgeeinrichtung bezahlt. Der Vorsorgeaufwand im Personalaufwand betrug im Berichtsjahr TCHF 495 (Vorjahr TCHF 408).

9.13.4 Vorsorgeeinrichtung der Albin Kistler AG

Die Vorsorgeeinrichtung der Albin Kistler AG ist als Beitragsprimat klassifiziert. Die Vorsorge ist für sämtliche Mitarbeitenden und anspruchsberechtigten Personen bei der UGZ Unabhängige Gemeinschaftsstiftung Zürich eingerichtet. Die Sammeleinrichtung wies per 31. Dezember 2019 einen Deckungsgrad von 109.7 Prozent nach Art. 44 BVV 2 aus (31. Dezember 2018: 104.7 Prozent). Aktuelle Zahlen per 31. Dezember 2020 liegen bis zum Zeitpunkt der Drucklegung noch nicht vor. Ein wirtschaftlicher Nutzen oder eine wirtschaftliche Verpflichtung ist zurzeit nicht erkennbar. Es besteht keine Arbeitgeberbeitragsreserve.

Im Berichtsjahr wurden Beiträge über TCHF 700 (Vorjahr TCHF 700) an die Vorsorgeeinrichtung bezahlt. Der Vorsorgeaufwand im Personalaufwand betrug im Berichtsjahr TCHF 340 (Vorjahr TCHF 357).

Bonuszahlungen an Mitarbeitende mit einem Jahreslohn über dem überobligatorischen Altersguthaben von TCHF 126.9 sind zusätzlich in einer 1e-Vorsorgelösung (Art. 1e BVV 2 und Art. 1 Abs. 3 BVG) versichert.

9.14 Emittierte strukturierte Produkte

Es bestehen keine selbst emittierten strukturierten Produkte.

AnhangKons_Strukis

9.15 Ausstehende Obligationenanleihen und Pflichtwandelanleihen

|

|

|

|

|

|

|

|

| in CHF 1’000 |

|

|

|

|

|

|

| Vorzeitige Kündigung |

| |

| Emittent | Art der Anleihe | Ausgabejahr | Zinssatz | Fälligkeit | Datum | Betrag | Betrag | |

|

|

|

|

|

|

|

|

|

|

| Pfandbriefzentrale der schweiz. Kantonalbanken AG | Pfandbriefdarlehen |

|

|

|

|

| 2'260'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2011 | 2.000 % | 30.09.2041 |

|

| 75'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2012 | 1.250 % | 14.06.2024 |

|

| 135'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2013 | 1.375 % | 11.03.2025 |

|

| 300'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2014 | 0.750 % | 07.05.2021 |

|

| 300'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2015 | 0.625 % | 20.04.2029 |

|

| 265'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2016 | 0.250 % | 10.03.2028 |

|

| 200'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2018 | 0.300 % | 20.02.2026 |

|

| 200'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2018 | 0.125 % | 29.05.2024 |

|

| 300'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2019 | 0.375 % | 28.05.2032 |

|

| 200'000 | |

| Graubündner Kantonalbank | Obligationenanleihe | 2019 | 0.375 % | 28.05.2032 |

|

| 87'000 | |

| davon im eigenen Bestand |

|

|

|

|

|

| –6'720 | |

|

|

|

|

|

|

|

|

|

|

| Total |

|

|

|

|

|

|

| 4'315'280 |

Alle ausstehenden Obligationenanleihen sind nicht nachrangig.

9.16 Wertberichtigungen, Rückstellungen und Reserven für allgemeine Bankrisiken

AnhangKons_Wertberichtigungen

|

|

|

|

|

|

|

|

| in CHF 1’000 |

|

| Stand Ende 2019 | Zweckkonforme Verwendung | Umbuchungen | Währungsdifferenzen | Überfällige Zinsen, Wiedereingänge | Neubildungen zulasten Erfolgsrechnung | Auflösungen zugunsten Erfolgsrechnung | Stand Ende 2020 |

|

|

|

|

|

|

|

|

|

|

| Rückstellungen für latente Steuern | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Rückstellungen für Ausfallrisiken | 10'283 | 0 | 7'691 | 0 | 0 | 5'723 | –3'769 | 19'928 |

| davon Rückstellungen für wahrscheinliche Verpflichtungen (gem. Art. 28 Abs. 1 RelV-FINMA) 4) | 10'283 | 0 | –3'955 | 0 | 0 | 5'723 | –3'769 | 8'282 |

| davon Rückstellungen für inhärente Ausfallrisiken | 0 | 0 | 11'646 | 0 | 0 | 0 | 0 | 11'646 |

| Rückstellungen für andere Geschäftsrisiken 1) | 5'178 | –1'337 | 0 | 0 | 28 | 134 | –304 | 3'700 |

| Übrige Rückstellungen 2) | 1'000 | –93 | 0 | 0 | 0 | 0 | 0 | 907 |

|

|

|

|

|

|

|

|

|

|

| Total Rückstellungen | 16'462 | –1'430 | 7'691 | 0 | 28 | 5'857 | –4'073 | 24'535 |

|

|

|

|

|

|

|

|

|

|

| Wertberichtigungen für Ausfallrisiken auf gefährdeten Forderungen 4) | 50'840 | –7'755 | 19'031 | 0 | 386 | 19'409 | –10'151 | 71'761 |

| Wertberichtigungen für inhärente Ausfallrisiken | 0 | 0 | 125'593 | 0 | 0 | 0 | 0 | 125'593 |

| Wertberichtigungen für latente Risiken 4) | 109'292 | 0 | –97'463 | 0 | 0 | 9'753 | –21'583 | 0 |

|

|

|

|

|

|

|

|

|

|

| Total Wertberichtigungen für Ausfall- und Länderrisiken | 160'132 | –7'755 | 47'161 | 0 | 386 | 29'162 | –31'733 | 197'354 |

|

|

|

|

|

|

|

|

|

|

| Reserven für allgemeine Bankrisiken 3) | 1'393'899 | 0 | –54'852 | 0 | 0 | 10'000 | –5'309 | 1'343'739 |

|

|

|

|

|

|

|

|

|

|

1) Beinhaltet Rückstellungen für mögliche Forderungen aus Crossborder-Risiken und für die damit verbundenen Kosten sowie Rückstellungen für Abwicklungsverluste.

2) Beinhaltet Rückstellungen für mögliche Forderungen aus Prozessrisiken.

3) Die Reserven für allgemeine Bankrisiken werden im Stammhaus gebildet und sind damit von den Ertrags- und Kapitalsteuern befreit.

4) Umbuchung von TCHF 3’955 aus Rückstellungen für wahrscheinliche Verpflichtungen sowie TCHF 78’432 aus Wertberichtigungen für latente Risiken (insgesamt TCHF 82’387) in Wertberichtigungen/Rückstellungen für inhärente Ausfallrisiken sowie Umbuchung von TCHF 19’031 aus Wertberichtigungen für latente Risiken in Wertberichtigungen für Ausfallrisiken auf gefährdeten Forderungen.

Die folgende Tabelle gibt einen Überblick über die relevanten Eckwerte der inhärenten Ausfallrisiken:

|

|

| in CHF 1’000 |

|

| 31.12.2020 | 31.12.2019 |

|

|

|

|

| Wertberichtigungen/Rückstellungen für inhärente Ausfallrisiken | 137'239 | k. A. |

| Zielwert Wertberichtigungen für inhärente Ausfallrisiken (gemäss Modell GKB) | 410'700 | k. A. |

| Erfolgsneutrale Umbuchung aus den Reserven für allgemeine Bankrisiken 1) | 54'852 | k. A. |

| Belastung/Entlastung in der Erfolgsrechnung (gemäss Modell GKB) | 0 | k. A. |

|

|

|

|

1) In Einklang mit den Übergangsbestimmungen gemäss Art. 98 RelV-FINMA werden die Wertberichtigungen für inhärente Ausfallrisiken erfolgsneutral linear über 6 Jahre aufgebaut.

Per 31. Dezember 2020 hat die GKB auf den neuen Ansatz «Wertberichtigungen für inhärente Ausfallrisiken» gemäss Rechnungslegungsverordnung-FINMA sowie FINMA-Rundschreiben 2020/1 «Rechnungslegung-Banken» umgestellt. Entsprechende Angaben zu Wertberichtigungen für Ausfallrisiken aus der Vorperiode sind in der Folge mit dem Berichtsjahr nicht vergleichbar. Die Einzelwertberichtigungen für exponierte Forderungen (latente Risiken), welche bisher gemäss altem FINMA-RS 2015/1 «Rechnungslegung-Banken» gebildet wurden, hat die GKB mit der Einführung ihres neuen Modells per 1. Juli 2020 im Umfang von CHF 82.4 Millionen erfolgsneutral in die Wertberichtigungen/Rückstellungen für inhärente Ausfallrisiken überführt.

9.17 Gesellschaftskapital

Wir verweisen auf die Tabelle 9.17 im Anhang zur Jahresrechnung Einzelabschluss.

9.18 Zugeteilte Beteiligungsrechte und Optionen des Bankrates und der Geschäftsleitung sowie der Mitarbeitenden

Die Bank hat keine Mitarbeiterbeteiligungspläne und hat im Berichtsjahr und im Vorjahr den Mitgliedern des Bankrates und der Geschäftsleitung sowie den Mitarbeitenden keine Beteiligungsrechte und Optionen zugeteilt.

9.19 Forderungen und Verpflichtungen gegenüber nahestehenden Personen

|

|

|

|

| in CHF 1’000 |

|

| Forderungen | Verpflichtungen | ||

|

| 31.12.2020 | 31.12.2019 | 31.12.2020 | 31.12.2019 |

|

|

|

|

|

|

| Bilanzpositionen |

|

|

|

|

| Qualifiziert Beteiligte | 39 | 0 | 304'870 | 257'705 |

| Gruppengesellschaften | 0 | 0 | 931 | 0 |

| Verbundene Gesellschaften | 332'726 | 340'333 | 203'275 | 202'934 |

| Organgeschäfte | 12'133 | 11'904 | 20'204 | 17'150 |

|

|

|

|

|

|

|

|

|

|

|

|

| Ausserbilanzpositionen |

|

|

|

|

| Eventualforderungen/-verpflichtungen | 0 | 0 | 165 | 1'078 |

| Unwiderrufliche Zusagen | 0 | 0 | 0 | 0 |

| Einzahlungs- und Nachschussverpflichtungen | 0 | 0 | 4'000 | 0 |

Bilanz- und Ausserbilanzgeschäfte mit nahestehenden Personen werden zu marktkonformen Konditionen gewährt, mit folgender Ausnahme: Darlehen und Kredite bis zu 1 Million Franken an Mitglieder der Geschäftsleitung werden zu Vorzugskonditionen gewährt.

9.20 Wesentliche Beteiligte

Wir verweisen auf die Tabelle 9.20 im Anhang zur Jahresrechnung Einzelabschluss.

9.21 Eigene Kapitalanteile und Zusammensetzung des Eigenkapitals

Wir verweisen auf die Tabelle 9.21 im Anhang zur Jahresrechnung Einzelabschluss (keine Abweichung zum Konzernabschluss).

9.22 Angaben gemäss der Verordnung gegen übermässige Vergütungen (VegüV)

Wir verweisen auf die Tabelle 9.22 im Anhang zur Jahresrechnung Einzelabschluss.

9.23 Fälligkeitsstruktur der Finanzinstrumente

|

|

|

|

|

|

|

|

|

| in CHF 1’000 |

|

|

| Auf Sicht | Kündbar | Innert 3 Monaten | Nach 3 Monaten bis 12 Monate | Nach 12 Monaten bis 5 Jahre | Nach 5 Jahren | Immobilisiert | Total |

|

|

|

|

|

|

|

|

|

|

|

| Aktivum/Finanzinstrumente |

|

|

|

|

|

|

|

| |

| Flüssige Mittel | 8'180'260 | 0 | 0 | 0 | 0 | 0 | 0 | 8'180'260 | |

| Forderungen gegenüber Banken | 88'738 | 0 | 25'000 | 10'176 | 785 | 0 | 0 | 124'700 | |

| Forderungen gegenüber Kunden | 40'219 | 208'704 | 579'540 | 338'140 | 1'175'686 | 453'989 | 0 | 2'796'278 | |

| Hypothekarforderungen | 740 | 1'243'702 | 2'098'686 | 2'793'821 | 7'118'104 | 4'675'123 | 0 | 17'930'176 | |

| Handelsgeschäft | 2 | 0 | 0 | 0 | 0 | 0 | 0 | 2 | |

| Positive Wiederbeschaffungswerte derivativer Finanzinstrumente | 30'536 | 0 | 0 | 0 | 0 | 0 | 0 | 30'536 | |

| Finanzanlagen | 74'037 | 0 | 69'339 | 45'656 | 634'296 | 1'285'662 | 4'914 | 2'113'905 | |

|

|

|

|

|

|

|

|

|

|

|

| Total | 31.12.2020 | 8'414'532 | 1'452'407 | 2'772'565 | 3'187'793 | 8'928'872 | 6'414'774 | 4'914 | 31'175'856 |

|

| 31.12.2019 | 6'458'485 | 267'028 | 2'818'599 | 2'692'795 | 10'028'626 | 5'948'050 | 9'453 | 28'223'035 |

|

|

|

|

|

|

|

|

|

|

|

| Fremdkapital/Finanzinstrumente |

|

|

|

|

|

|

|

| |

| Verpflichtungen gegenüber Banken 1) | 995 | 151'000 | 3'738'412 | 181'436 | 0 | 0 | 0 | 4'071'843 | |

| Verpflichtungen aus Wertpapierfinanzierungsgeschäften | 0 | 0 | 2'000'000 | 0 | 0 | 0 | 0 | 2'000'000 | |

| Verpflichtungen aus Kundeneinlagen 2) | 10'023'325 | 6'580'900 | 823'453 | 233'368 | 172'778 | 272'256 | 0 | 18'106'079 | |

| Verpflichtungen aus Handelsgeschäften | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 1 | |

| Negative Wiederbeschaffungswerte derivativer Finanzinstrumente | 29'654 | 0 | 0 | 0 | 0 | 0 | 0 | 29'654 | |

| Kassenobligationen | 0 | 0 | 438 | 1'652 | 3'236 | 0 | 0 | 5'326 | |