3. Risikomanagement

3.1 Risk Management

Als Ergänzung zum Risikobericht werden in diesem Kapitel die Grundlagen des Umgangs mit Risiken bei der Graubündner Kantonalbank beschrieben. Weitere Ausführungen zum Risikomanagement sind im Offenlegungsbericht zu finden.

3.2 Risikopolitik

Als Bank sieht sich die GKB mit verschiedenen bankspezifischen Risiken konfrontiert: Bilanzstruktur-, Markt- und Kreditrisiken, operationellen (inkl. Rechts-, Compliance- sowie Reputationsrisiken) sowie strategischen Risiken. Der Umgang mit Risiken gehört zu den Kernaufgaben der GKB. Das entsprechende Risikomanagement geniesst einen hohen Stellenwert. Die vom Bankrat genehmigte Risikopolitik bildet die Grundlage für das Rahmenkonzept für das institutsweite Risikomanagement gemäss FINMA-Rundschreiben 2017/01 «Corporate Governance, Risikomanagement und interne Kontrollen bei Banken».

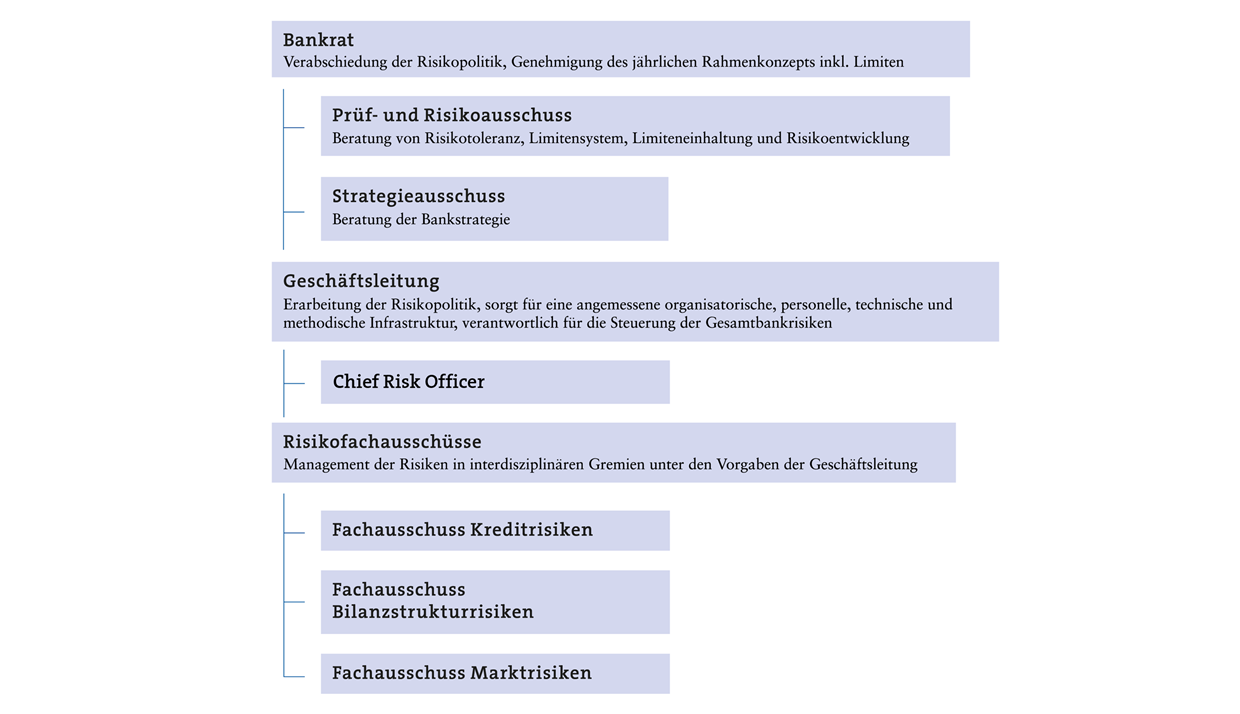

Der Bankrat ist das oberste Organ in der Risikoorganisation. Er legt die Risikopolitik fest und definiert darin die risikopolitischen Grundsätze und Ziele des Risikomanagements sowie die Grundsätze der Compliance-Funktion und der Risikokontrolle. Die Risikopolitik ist auf die Fähigkeit der Bank abgestimmt, Risiken zu erkennen und zu beurteilen. Der Bankrat erlässt das Rahmenkonzept für das Risikomanagement und genehmigt darin die Limiten für die einzelnen Risiken innerhalb der verschiedenen Risikokategorien, basierend auf der Risikotragfähigkeit der GKB. Diese Limitierung stellt die zwingende Einhaltung der definierten Risikotoleranz sowohl auf Gesamtbankstufe als auch je Risikokategorie sicher. Unter Einbezug der operationellen Risiken wird dabei der potenzielle Verlust in einem aktuell unvorstellbaren, extremen Ereignis quantifiziert. Sollte ein solcher Fall eintreten, will die GKB den Verlust durch das Eigenkapital decken können, ohne Inanspruchnahme der Staatsgarantie. Seltene, aber vorstellbare Ereignisse wie eine Immobilienkrise sollen mit dem überschüssigen Eigenkapital aufgefangen werden. Die Risikobegrenzung erfolgt bei den Kreditrisiken durch Geschäftsverzicht und bei den Marktrisiken durch Gegengeschäfte resp. derivative Absicherungsinstrumente (Interest Rate Swaps (IRS), Forward Rate Agreements (FRA), Devisenswaps). Die GKB reagiert auf die zunehmende Bedeutung von operationellen Risiken mit einer zurückhaltend definierten qualitativen Risikotoleranz in den Bereichen Reputation, Recht sowie Mitarbeitende und Systeme.

Der Prüf- und Risikoausschuss des Bankrats überwacht die Risikopolitik und deren Umsetzung. Er unterstützt den Bankrat in der Beurteilung und Überwachung der Funktionsfähigkeit und Zweckmässigkeit des internen Kontrollsystems sowie der Angemessenheit und Wirksamkeit des Risikomanagements.

Die Geschäftsleitung trägt die Verantwortung für die Umsetzung der Risikopolitik und damit für die Entwicklung adäquater Systeme und geeigneter Prozesse für die Identifikation, Bewertung, Begrenzung und Überwachung der eingegangenen Risiken. Dies umfasst auch die Delegation der operativen Führung im Rahmen der Limiten an die Linienverantwortlichen resp. zuständigen Fachausschüsse sowie die Konkretisierung der Aktivitäten der Compliance-Funktion und des Risk Controllings.

Die GKB verfügt über eine von den Geschäftsprozessen unabhängige Risikokontrolle. Die Abteilung Risk Controlling ist Teil des Bereiches Finanzen/Controlling und verfügt über direkten Zugang zur Geschäftsleitung, zum Prüf- und Risikoausschuss und zum Bankrat. Unter der Leitung des Chief Risk Officers (CRO) ist das Risk Controlling für die Überwachung und Berichterstattung bezüglich sämtlicher wesentlicher Risiken zuständig. Das Risk Controlling rapportiert quartalsweise mittels Risk Report über die Risikosituation der Gesamtbank an die Geschäftsleitung, den Prüf- und Risikoausschuss und den Bankrat. Der Risk Report wird ergänzt mit eigenständigen Schwerpunktanalysen zu ausgewählten Themen. Neben Kennzahlen zu Struktur und Bonität der Ausleihungen enthält er Risikokennzahlen zu Bilanzstruktur- und übrigen Marktrisiken sowie zur Zinssensitivität des Eigenkapitals. Zudem informiert der CRO bei besonderen Entwicklungen zeitgerecht die Geschäftsleitung und die Interne Revision sowie bei Sachverhalten von grosser Tragweite zusätzlich den Bankrat.

Die GKB verfügt über eine von den ertragsorientierten Geschäftsaktivitäten unabhängige Compliance-Funktion. Diese unterstützt die Geschäftsleitung und die Mitarbeitenden bei der Durchsetzung und Überwachung der Compliance. Die Compliance-Funktion identifiziert und beurteilt das Compliance-Risiko und berichtet über dessen Änderungen sowie über schwerwiegende Compliance-Verletzungen. Die Compliance-Funktion ist direkt dem CEO unterstellt. Sie rapportiert halbjährlich an die Geschäftsleitung, den Prüf- und Risikoausschuss und den Bankrat über ihre Tätigkeit in der vergangenen Berichtsperiode sowie über die Einschätzung des Compliance-Risikos.

Risikoorganisation

3.3 Bilanzstrukturrisiken

Ausführungen zu den Zins- und Liquiditätsrisiken sind im Offenlegungsbericht (Publikation erfolgt bis spätestens Ende April 2022) zu finden.

Geschäftsbericht der Graubündner Kantonalbank3.4 Übrige Marktrisiken

Positionen, welche den «Finanzanlagen Performance» zugewiesen sind, werden mit der Absicht gehalten, von der langfristigen Attraktivität der Finanzmärkte zu profitieren und dabei Kursgewinne und Dividenden zu erwirtschaften. Die verantwortlichen Instanzen (z. B. Fachausschuss Marktrisiken im Stammhaus) entscheiden über die strategische Asset Allocation und den Investitionsgrad. Die operative Umsetzung wird an interne und/oder externe Asset Manager delegiert. Die Risiken werden monatlich gemessen und rapportiert.

Die Handelsbestände dienen ausschliesslich der effizienten Abwicklung von Kundenaufträgen im Anlagegeschäft. Die Risiken werden monatlich gemessen und rapportiert. Die GKB unterhält kein Handelsbuch.

3.5 Kreditrisiken

Etablierte Prozesse und Instrumente gewährleisten eine vertiefte Beurteilung und Analyse der Finanzierungsgeschäfte und damit einen qualitativ hochstehenden Kreditentscheid.

Die ständige Überwachung der Bestände stellt eine zeitnahe Risikofrüherkennung sicher. Die GKB arbeitet eng mit der Risk Solution Network (RSN) AG zusammen. Das Netzwerk aus über 25 Banken fördert den Austausch von professionellem und spezialisiertem Kreditrisiko-Know-how und bietet den Mitgliedern moderne Modelle zur Quantifizierung von Kreditrisiken. Zudem verfügt dieses Netzwerk über den grössten Datenpool mit Informationen zu Geschäftsabschlüssen von KMU in der Schweiz.

3.5.1 Kreditbewilligung

Die Kreditbewilligung berücksichtigt Bonitäts-, Tragbarkeits- und Deckungsanforderungen sowie Kompetenzrichtlinien, deren Einhaltung durch das interne Kontrollsystem sichergestellt wird. Im standardisiert beurteilbaren Kreditgeschäft werden Kompetenzen stufengerecht an die Kundenberater delegiert. Im Übrigen erfolgt die Kreditbewilligung im Sinne einer Gewaltentrennung zentral durch den Bereich Finanzierungen beziehungsweise durch den Kreditausschuss (Direktion) oder das Kreditkomitee (Geschäftsleitung). Kreditgeschäfte, welche von der Risikopolitik abweichen, können nur zentral bewilligt werden und haben erhöhte Überwachungsanforderungen zur Folge.

3.5.2 Ratingverfahren

Das Ratingsystem teilt Firmenkunden in zehn Bonitätsklassen ein und berücksichtigt dabei quantitative (Ertragskraft, Verschuldung, Liquidität) und qualitative (Unternehmensbeurteilung) Informationen. Jeder Bonitätsklasse ist eine bestimmte Ausfallwahrscheinlichkeit zugeordnet, die anhand statistischer Datenreihen aus dem Datenpool der RSN AG periodisch kalibriert wird. Die Risikozuordnung aus dem Ratingverfahren dient als Grundlage für eine risikoorientierte Bewirtschaftung der Ausleihungen sowie die risikogerechte Preisfestlegung.

Für die Bonitätseinstufung von öffentlich-rechtlichen Körperschaften im Kanton Graubünden wendet die GKB ein bankinternes Ratingverfahren an, welches unter anderem Finanzkennzahlen aus der Gemeindefinanzstatistik (GEFIS) des Amtes für Gemeinden (AFG) des Kantons Graubünden berücksichtigt.

3.5.3 Banken

Die Graubündner Kantonalbank strebt Geschäftsbeziehungen mit Banken von sehr guter Bonität (Ratings «AAA» bis «A») an. Banken mit guter Bonität (Rating «BBB») qualifizieren sich nur für eine selektive Zusammenarbeit. Mit Banken unterhalb Investment Grade (Rating ≤ «BB») wird nur in Ausnahmefällen zusammengearbeitet. Für jede Bank wird in Abhängigkeit von ihrer Bonität eine Limite mit maximaler Laufzeit festgelegt.

3.5.4 Länder

Die Graubündner Kantonalbank geht Auslandsengagements vornehmlich mit ausgewählten OECD- Ländern mit stabiler innen- und aussenpolitischer Lage ein. Dabei gilt der Grundsatz, dass keine Länderrisiken zur Ertragsoptimierung eingegangen werden. Es werden Totallimiten für jede Bonitätsklasse sowie Limiten pro Land festgelegt.

3.5.5 Portfoliosteuerung

Der Fachausschuss Kreditrisiken verantwortet die Steuerung des Kreditportfolios und ist für den Einsatz von sensiblen Risikomessmethoden und das periodische Reporting der Risikosituation zuständig. Dem Ausschuss obliegen Umsetzung und Überwachung aufsichtsrechtlicher Veränderungen im Kreditrisikomanagement. Potenzielle Risiken (Bonitäten und Deckungen) werden spezifisch analysiert und aufbereitet. Die Risikoentwicklung wird für das gesamte Portfolio und für einzelne Branchen und Regionen untersucht. Eine periodische Berichterstattung mit Kommentaren zuhanden Geschäftsleitung und Bankrat fasst die Risikosituation zusammen. Mit eingeschlossen ist eine Aufstellung der grössten Kreditengagements und der meldepflichtigen Klumpenrisiken sowie die Einhaltung der vom Bankrat definierten Limiten zur Begrenzung der Bonitätsrisiken im Kundenausleihungsgeschäft. Jährlich bewertet der Fachausschuss die Risikotragfähigkeit unter der Voraussetzung eines Stressszenarios. Dabei werden eine massive Verschlechterung der Kundenbonitäten sowie ein ausserordentlicher Einbruch der als Sicherheit dienenden Immobilienwerte unterstellt.

3.6 Operationelle Risiken

Das Management der operationellen Risiken orientiert sich an den aufsichtsrechtlichen Anforderungen sowie den Empfehlungen der Bank für Internationalen Zahlungsausgleich (BIZ). Operationelle Risiken werden durch interne Reglemente und Weisungen zur inneren Organisation, ein Internes Kontrollsystem (IKS), Führungskontrollen sowie Versicherungen beschränkt. Teil des Managements der operationellen Risiken sind in der GKB insbesondere auch die Rechts-, Compliance- sowie die Reputationsrisiken. Weitere Ausführungen, insbesondere im Hinblick auf die Strategie, die Prozesse und die Organisation zur Bewirtschaftung der operationellen Risiken, sind im Offenlegungsbericht (Publikation Mitte April 2022) zu finden.

Geschäftsbericht der Graubündner KantonalbankBei der Identifikation, Bewertung und Steuerung der operationellen Risiken wird immer auch die Reputationskomponente eines Risikos mitberücksichtigt. Die Begrenzung negativer Folgen von Reputationsvorfällen obliegt dem Bereich Marketing & Kommunikation in enger Zusammenarbeit mit der Geschäftsleitung.

3.7 Umgang mit Risiken bei den Tochtergesellschaften

Die Graubündner Kantonalbank kennt und begrenzt die Risiken in den Tochtergesellschaften durch:

- die eigenen Vertreter des Stammhauses in den zuständigen Aufsichtsorganen;

- die Übernahme der Prüfungsaufgaben in den Tochtergesellschaften durch die Interne Revision des Stammhauses;

- eine festgelegte Zusammenarbeit der Compliance-Funktionen mit halbjährlichem Reporting an die Organe des Stammhauses;

- eine quartalsweise Übersicht über die wichtigsten Risikoparameter der Tochtergesellschaften im Rahmen des Risk Reports.

Der Umgang mit Risiken bei der Tochtergesellschaft Privatbank Bellerive AG (PBB) erfolgt im Rahmen der Risikopolitik der Muttergesellschaft. Die PBB geht nur gedeckte Kreditengagements ein. Sie kann Finanzanlagen in limitiertem Rahmen tätigen. Handelsbestände sind zeitlich und betragsmässig limitiert und nur im Zusammenhang mit dem Kundengeschäft erlaubt. Durch das Halten einer angemessenen Liquiditätsreserve bei der GKB, Drittbanken sowie der SNB im Rahmen des Liquiditätsrisikomanagements und der fristenkongruenten aktiv- und passivseitigen Refinanzierung/Anlage ist die Liquidität der PBB jederzeit gesichert. Die Bank kann minimale Zinsänderungsrisiken im Rahmen einer positiven Fristentransformation eingehen. Die operationellen Risiken der PBB sind als Folge der Auslagerung der Backoffice-Dienstleistungen zur Graubündner Kantonalbank sowie der Integration in die IT-Landschaft der GKB überblickbar.

Albin Kistler AG (AK) ist eine reine Vermögensverwaltungsgesellschaft und geht keine Kreditrisiken ein. Da Kundengelder bei Partnerbanken (u. a. der GKB) gebucht sind, bestehen auch keine Liquiditätsrisiken. Die AK geht mit ihrem Eigenkapital in beschränktem Umfang Marktrisiken ein. Die operationellen Risiken beschränken sich auf die für Vermögensverwalter typischen Risiken.

3.8 Strategische Risiken

Den strategischen Risiken trägt die GKB mit einem systematischen rollenden Strategieerarbeitungsprozess Rechnung. Die Verantwortung für diese Risiken liegt bei der Geschäftsleitung.